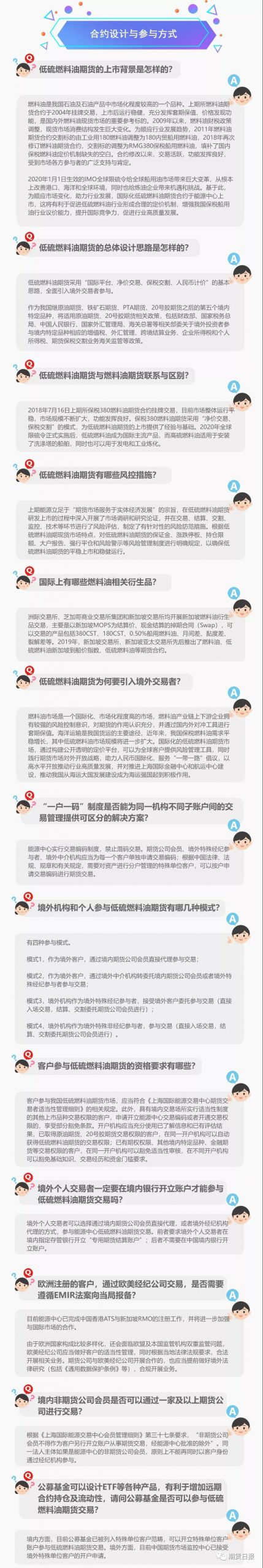

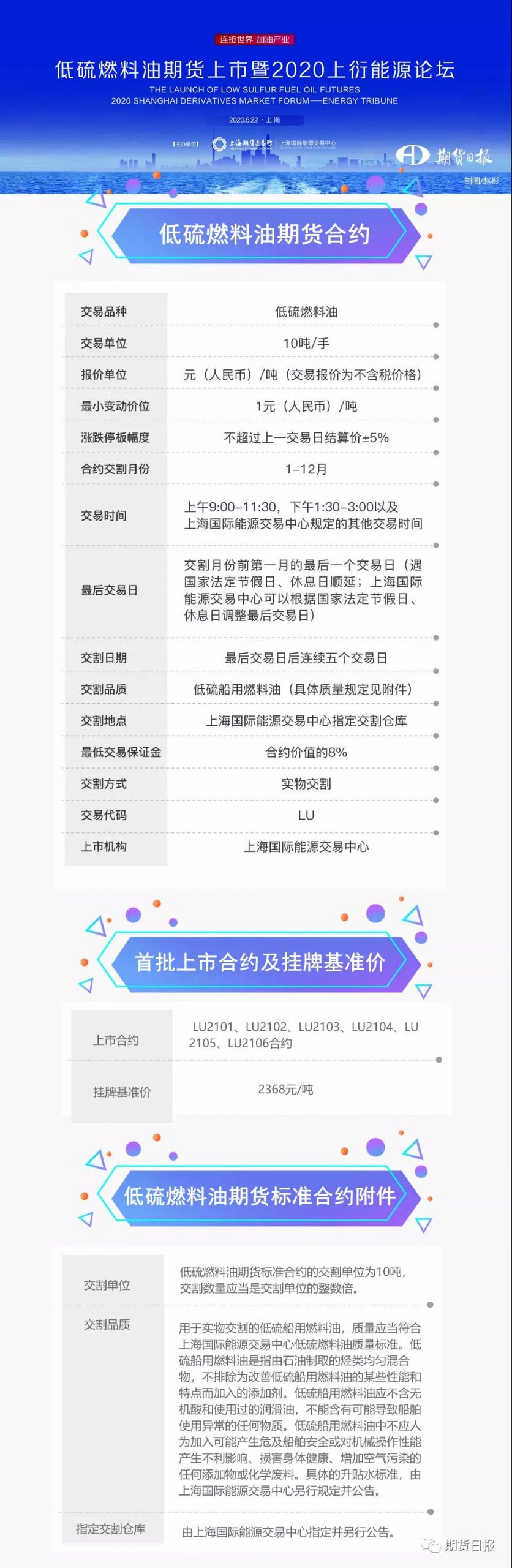

低硫燃料油期货今日在上海国际能源交易中心(下称上期能源)上市。根据上期能源19日发布的通知,首批上市合约为LU2101、LU2102、LU2103、LU2104、LU2105、LU2106,挂牌基准价为2368元/吨。

在原油价格大幅波动、全球经济受到新冠肺炎疫情冲击的情况下,燃料油产业链相关企业规避价格波动风险的需求十分迫切。市场人士普遍认为,低硫燃料油期货的推出,有利于促进沿海保税现货市场的发展,助力长三角地区成为亚太地区重要的石油仓储贸易和保税船供油市场,推动打造东北亚保税船用燃料油加注中心。

据记者了解,低硫燃料油期货合约每手10吨,最小变动价位为1元/吨,上市当日涨跌停板幅度为其日常涨跌停板幅度的2倍,日常涨跌停板幅度为±13%,交易保证金为15%,期货合约交易手续费2元/手,最大下单量500手。

低硫燃料油期货合约的交割单位为10吨,交割数量必须是交割单位的整倍数,交割手续费自上市之日起至2021年1月8日暂免收取。上市初期,质量符合或优于低硫船用燃料油标准的低硫燃料油之间不设升贴水。上期能源将密切关注低硫燃料油市场情况变化及发展趋势,适时对交割品级、质量规定及升贴水进行调整。

另外,上期能源6月13日和21日分别进行了两次低硫燃料油期货全市场生产系统演练。演练内容为低硫燃料油期货上市当天日盘的交易、结算、行情转发等业务场景。总体演练过程顺利,符合预期。

据统计,两次演练有149家会员共231个席位参加,参与测试客户数330个。6月13日,低硫燃料油期货合约报单26840笔,成交35926笔。按照单边统计,成交量320540手,成交金额69.5亿元,总持仓量233319手。6月21日,低硫燃料油期货合约报单78988笔,成交116388笔。按照单边统计,成交量187874手,成交金额49.3亿元,总持仓量54930手。

经过连续两次全市场演练,参与各方对上期能源低硫燃料油期货的业务规则和业务模式有了更全面深入的理解,相关系统的关键功能也得到进一步的验证,为上期能源平稳推出低硫燃料油期货奠定了基础。

考虑到近期无论新加坡的低硫燃料油还是柴油的价格远期曲线,都呈现远月升水结构,因此,对于低硫燃料油期货的挂牌价,机构普遍认为比较合理。中银国际期货研究部燃料油研究员曹擎告诉记者,根据上周均价计算,新加坡低硫燃料油12月掉期价格大约在322美元/吨,加上近期的运费和港杂费,合计约2350元/吨;若以19日偏高的价格计算,合计约2400元/吨。

至于未来的价格走势,分析人士认为,近期原油逐步脱离低位,带动燃料油价格重心上移,波罗的海干散货运价指数(BDI)快速修复反映出短期内海运景气度明显回升,在这样的情况下,低硫燃料油期货上市首日,市场做多情绪可能会较为浓厚。

但考虑到新加坡、欧洲和中东地区燃料油库存均处于历史新高附近,大概率压制燃料油价格上行空间。在这样的情况下,东海期货研究所能化高级分析师李婉莹建议,中长期关注高库存对价格上行的压制以及疫情二次暴发的潜在影响。

重点关注低硫裂解价差与高低硫价差的交易机会

东证衍生品研究院能化首席分析师金晓告诉期货日报记者,LU2101的挂牌价定于2368元/吨,折合334美元/吨。据Platts评估,舟山地区在6月19日的低硫现货价格是345美元/吨。另外,新加坡0.5%SMF的11月掉期结算价格为346.25美元/吨。无论跟舟山相比还是跟新加坡相比,LU2101的定价都略微偏低。因此,低硫挂牌基准价整体来看比较合理,略微被低估。

对于国内交易者来说,金晓建议重点关注低硫裂解价差与高低硫价差的交易机会。“SC市场上已经注册了天量的仓单,市场需要很长的时间才能消化。尽管国际市场上原油的远期曲线已经变得更为平坦,但是对于SC来说,较深的contango结构预计将持续,直到仓单被大量注销为止。在低油价期间,炼厂已经囤积了大量的原油库存。因此,炼厂自身的库存是优先被消化的,最后才会到SC市场上,更何况还有人支付天价仓储费。而LU上市初期是没有仓单的,多LU空SC可以关注。另外,低硫的裂解价差本身就处于相对低位,未来下行的空间有限。”金晓说。

金晓认为,高低硫价差交易也值得重点关注。FU2101对应着高硫仓单第一批被集中注销,与LU2101正好能够匹配。由于高硫的实货加注量已经急剧萎缩,投资者接FU2101仓单的意愿预计将会非常弱,因为处理起来会非常得麻烦。多LU2101空FU2101可能也是一个交易机会。高低硫价差与低硫裂解价差一样,也处于相对低位。

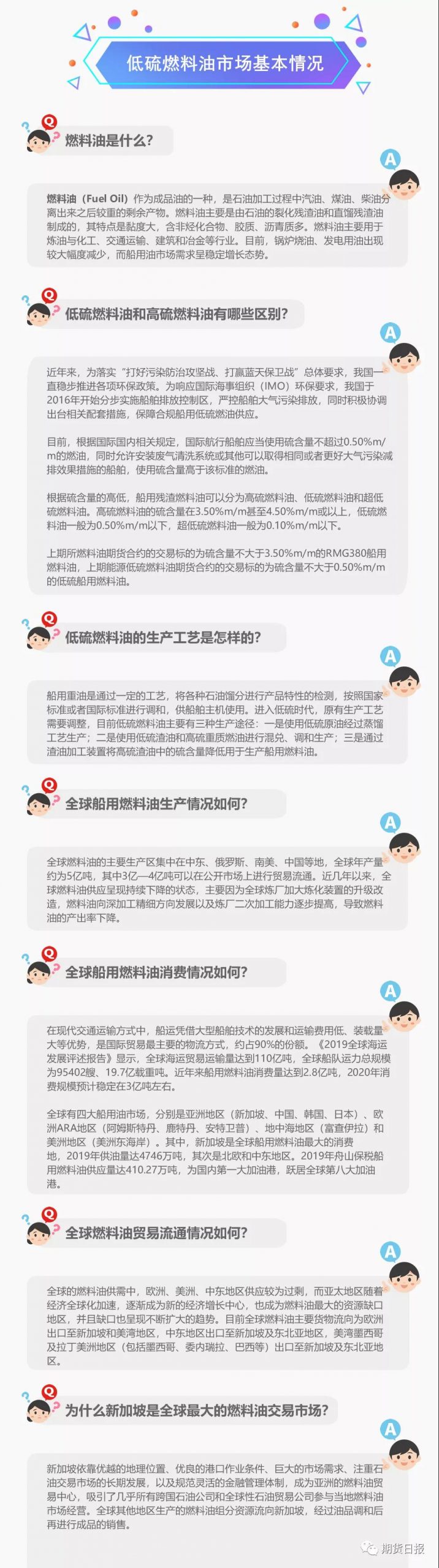

限硫令下船用燃料油市场格局大变

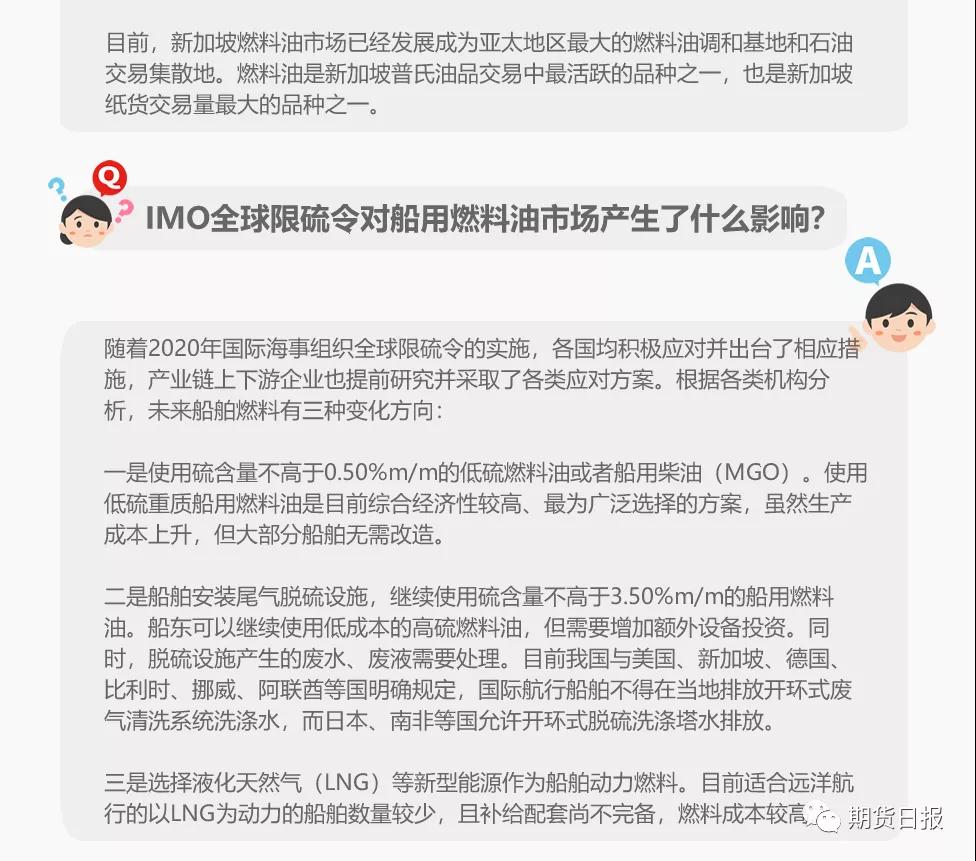

谈及低硫燃料油期货,就不得不提到今年1月1日开始执行的国际海事组织(IMO)限硫令。据了解,限硫令是在2016年国际海事组织海洋环境保护委员会第70次会议上通过的关于进一步减少全球硫排放的一项决议,是《国际防止船舶造成污染公约》附则Ⅵ中关于船用燃料硫含量排放限定的一部分。该决议要求,自2020年1月1日起,全球范围内船用燃料油硫含量将从3.5%直降到0.5%。

《国际防止船舶造成污染公约》目前有136个缔约国,这些缔约国的海运吨位总量占世界海运吨位总量的98%。中信期货研究部能源组研究员杨家明表示,这意味着几乎所有的船舶都必须执行该公约,而脱硫塔安装高增速阶段已过,对高硫燃料油需求带动有限,LPG、LNG船只普及程度低,大部分船只能选择低硫燃油应对IMO新规。也正是因为如此,2020年以来,船用燃料油市场发生了巨大变化,高硫燃料油需求锐减,低硫燃料油需求大增。

据杨家明介绍,2019年全球高硫燃料油的消费占比在70%左右,到2020年高硫燃料油的消费占比降至18%。高硫380燃料油用途由过去的船用为主,炼厂加工、发电为辅,转变为脱硫塔需求为主,炼厂加工、发电为辅。低硫燃料油需求增长主要来自对高硫船用燃料油的替代,其消费占比直接从2019年的5%上升至2020年的70%。

普氏能源亚洲市场拓展经理王辰宇告诉期货日报记者,也正是因为如此,今年以来,韩国和日本不仅大幅降低了高硫燃料油的进口量,同时也不再对高硫燃料油进行相应的评估。目前,全球最大的燃料油加注中心新加坡对燃料油的评估也逐步由高硫转移到低硫。

据介绍,低硫原油直接蒸馏产出的低硫燃料油成本过高,市场普遍使用低硫渣油和高硫重质燃油进行混兑、调和,或利用渣油加工装置将高硫渣油中的硫含量降低,生产出低硫燃料油。实际上,市场对低硫燃料油黏度、密度等缺乏一致的标准。在这样的情况下,普氏暂时根据市场普遍能够接受的密度、黏度等对低硫燃料油进行相应评估。

由于限硫令给消费需求带来的影响基本是可以预见的,很多国家早已在供应方面提前布局。以我国为例,为改变长期以来我国保税燃料油市场资源供应基本依靠进口的情况,积极应对限硫令给市场格局带来的变化,过去的一段时间中石化、中石油等炼厂积极布局低硫燃料油的生产。特别是进入2020年,随着出口退税政策的落地实施,我国炼厂低硫燃料油产能得以释放,未来保税燃料油供应有望形成以国产为主,进口、混兑为辅的格局,自此开始由“完全依赖进口”向“自主生产并向市场供应”的转变。

据隆众资讯副总经理兼首席战略官闫建涛介绍,2020年,我国低硫燃料油计划产能规模1800万吨,目前可实现的产能在1200万吨左右,加上混兑的200万吨,基本能够实现内地保税船用燃料油的自给自足。

疫情影响大概率延续全年

对于今年的燃料油市场来说,除了IMO限硫令外,新冠肺炎疫情也是一个绕不开的话题。年初至今,在新冠肺炎疫情的影响下,船用燃料油市场受到巨大的冲击。

据上海圣清石油化工有限公司业务总经理田明辉介绍,年初以来,随着新冠肺炎疫情的蔓延,原油需求首先受到冲击,国际油价开始逐步下行。之后的一段时间,在3月OPCE+减产谈判失败和市场供应过剩的情况下,原油价格不断下探,甚至一度跌至负值。在这样的情况下,叠加船用燃料油需求受到疫情的冲击,其价格也出现了较大的波动。

据中国船燃保税油部总经理徐杨介绍,今年以来,在疫情影响下,航运市场的整体需求都受到了一定的冲击。尤其是油轮市场和班轮市场,直接急跌至“温饱线”附近。至于干散货市场,在铁矿石需求大幅下跌、粮食分区域的涨跌互现以及3%的新增运力背景下,运费甚至一度出现垮塌的情况。

知名航运咨询机构克拉克森研究在题为《Covid-19对航运市场的潜在影响》的报告中预计,2020年全球海运量(以吨海里计)将下降5.3%,远大于2009年4.6%的跌幅,是近35年来最大的跌幅。“尤其是集装箱船舶航线,预计2020年全球集装箱贸易量(以TEU海里计)将减少10.9%,为历史最大跌幅。”田明辉说。

考虑到近期疫情存在二次暴发的可能,徐杨表示,对于今年的燃料油市场来说,疫情影响大概率延续全年。

至于短期,中信建投期货能源化工事业部研究员李彦杰认为,低硫燃料油价格处于历史底部位置,由于和原油相关性较强,可参考之前高硫燃料油与原油的波动走势,待原油价格逐步企稳回升后,低硫燃油价格也会缓慢回升。同时随着疫情好转,航运业的需求也会恢复,船用燃料油使用量也会大大提高。虽然整体而言供应较为充足,但需求反弹可能会更为明显,预计中长期价格回升的可能性较大。

不过,田明辉和徐杨都认为,今年全球的船用燃料油消费会较往年有所下降。实际上,据Ship&Bunker咨询公司分析,今年全球船用燃料油需求大概率会同比下降8%—10%,按照全球每年3亿吨的需求规模测算,减量可能在2400万—3000万吨。具体而言,徐杨认为,除了油轮的需求有可能出现同比上升的情况外(目前接近为零),干散货和集装箱需求可能会分别同比下降10%。

不过田明辉认为,中国的保税船用燃料油供应在未来一段时间有望继续上升。过去几年,亚洲市场对于燃料油的需求不断上升,目前已成为全球最大的燃料油需求中心。中国的燃料油供需市场虽然此前前景不大乐观,但在限硫令和国内政策的支持下,获得了新活力。闫建涛告诉记者,其实近期国内燃料油的出口量已略有上升。在这样的情况下,预计未来一段时间,我国低硫燃料油的产能会持续增加。

在田明辉看来,某种意义上,得益于今年以来我国低硫船用油在自主生产、出口,以及保税船用燃料油的供应规模化,价格成本有望进一步降低。随着成本价格的降低,相关企业才有望获得更多利润,进而带动保税船用燃料油市场规模的稳定增长。

据了解,在IMO限硫令及出口退税政策实施前,内贸、保税船用燃料油市场都是相对独立的,生产、调和、供应自成系统。“限硫令实施后,两个市场的联动性有所增强,保税市场变动在一定程度上也开始对内贸市场有所影响。年初保税低硫船用燃料油暴涨推高内贸船用燃料油价格,就是最好的例子。”田明辉说。

出口退税政策实施后,两个市场的资源关联性日益增强,也使资源进口成为可能。正因为如此,目前内贸船用燃料油从业者会在关注内贸市场的同时,留意保税市场。

相关企业风险管理工具将更丰富

长期以来,我国能化、有色、黑色等企业都具有较强的风险管理意识。以燃料油产业链企业为例,不仅大部分船供油商会以直接或间接的方式管理自身的风险,不少国内炼厂、贸易商等也会与期货公司保持较为紧密的联系,并适时在期货市场进行符合自身需求的套保等操作。

然而,在过去的半年中,市场出现了很大的变化。在限硫令和疫情的影响下,高低硫燃料油作为相关品种,却因为市场供需情况的不同,出现了较明显的走势背离。在这样的情况下,原有的保税380燃料油期货合约无法满足现货市场的风险管理需求。

去年在限硫令即将执行并将导致市场格局发生变化的背景下,部分贸易商赶在IMO新规生效前用储罐、浮仓囤积了大量的低硫燃料油,但因市场缺乏匹配的风险管理工具,在一季度低硫燃料油基本面由紧转松的情况下,贸易商遭受了较大的损失或资产减值。

在这样的情况下,市场主体进一步认识到风险管理的重要性。因此,在过去一段时间,相关企业普遍表示会在新品种上市后积极关注,并在恰当的时候参与其中。闫建涛也认为,低硫燃料油期货的上市将与限硫令、出口退税政策一起,为国内的船用燃料油市场注入新的活力。

不过,李彦杰提醒相关企业,在进行套期保值等风险管理前,除了要对低硫燃料油期货合约的套保、限仓、交割等业务有所了解外,要先确定企业风险敞口,制订相应的套期保值方案,并按方案执行,实时监控执行风险,最后还需要对套期保值效果进行评估。

李彦杰还表示,在制订套保方案时,企业要谨记套期保值的原则,即期现货买卖方向需相反,交易品种、时间需相同或相近,数量上也需相等或相当。

在对套期保值效果进行评估时,李彦杰认为,对于参与套保的企业来说,应当将期货和现货看做一个整体,并将期货业务纳入到企业的整体经营中进行评价;套期保值并不一定要实物交割,绝大部分企业可通过对冲平仓的方式了结期货头寸,只有当交割比对冲平仓更有利于企业时,才考虑实物交割;参与套期保值前,需要先对行情进行一定的判断,且谨记套期保值仅能对冲大部分价格风险,并不意味着没有风险。