2020年4月20日,美国CME交易所WTI2005合约出现-37.63美元/桶的结算价格,为历史上首次负的原油期货价格。但在能源行业中,负电价、负天然气价格并不罕见。美国历史上也因洋葱出现负价格的恶劣影响出台《洋葱期货法案》。本文梳理历史上商品负价格及其成因,认为负价格在市场机制下并非价格失灵,而是对生产端缺乏运行灵活性的一种经济惩罚。在疫情导致供需失衡和未来不确定性仍较强情况下,大宗商品出现负价格的概率可能上升。建议警惕国内国际商品期现货价格持续大幅波动风险,加快提升我国期货行业抗风险能力和竞争力;资本市场应大力支持我国能源产业企业加快转型升级、资源整合、风险管理,以应对全球产业加速出清和商业模式转型。

一、历史上的商品负价格及成因

(一)负价格商品具有生产启停成本高、难以储存和运输的特征,且价格波动大

目前,全球出现负价格的商品主要来自能源领域,包括电力、天然气和原油。其共同特征是,生产设备启停成本较高、难以储存和运输。当短期需求侧出现大幅缺口,或供给侧出现大幅增加形成供过于求格局时,可能出现负价格。此时生产商卖出商品还需向用户支付一定费用。

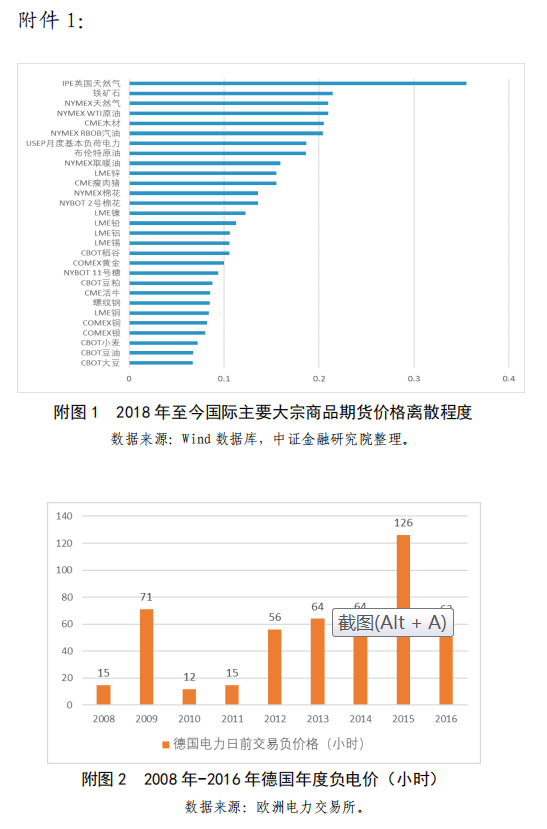

出现负价格的商品一般其价格波动也较大。以 2018 年至今全球主要大宗商品期货价格的离散程度来看,排名前十名中,天然气、电力、石油的相关品种占据了七个,与出现负价格的商品品种高度重叠(附图 1)。

(二)历史上的商品负价格梳理

1.负电价。

引入负电价机制是欧美电力市场发展的一大趋势。在清洁能源发电占比较高的国家,负电价是正常的市场现象。早在2007年,德国电力日内交易市场首次引入负电价。此后,奥地利、法国、瑞士分别在 2008、2010和2013年引入负电价。在美国,风力、水力、太阳能资源丰富的地区出现负电价的频率也较高。如西北部地区和加利福尼亚州(水电较多),以及德州地区(风电较多)。当电力市场中结算价为负值,意味着发电企业每发一度电,要向购电者支付费用,购电者不需要支付电费,反而可以从发电企业获得收入。

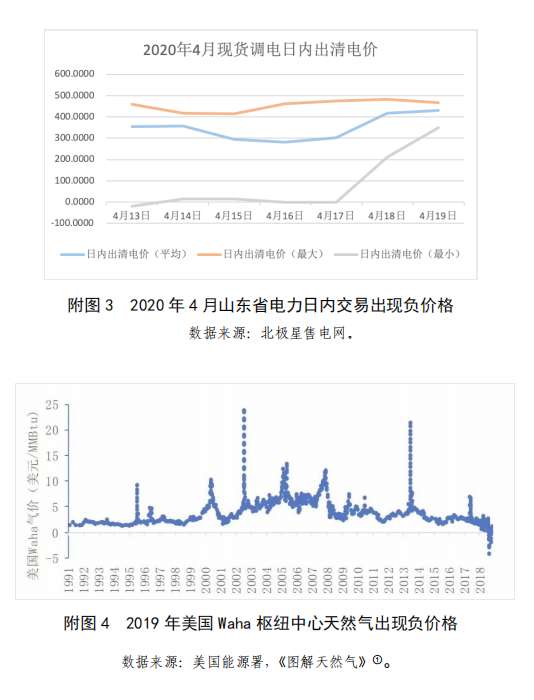

负电价的产生原因主要是短时间供过于求、且供应调节难度较大。常规电源中除了燃气机组可以灵活启停外,煤电、核电的启停和调节成本代价高、速度慢,且技术存在瓶颈。当自然环境适宜时,风力、太阳能等发电量大幅增加,导致市场供过于求。煤电为了避免启停导致的经济损失,只要负电价代价比启停代价低,一般选择倒贴钱以获得继续发电的权利。以德国为例,德国在过去 20 年大力推动清洁能源,2018 年可再生能源占公共用电量比例为 40.4%,首次超过煤炭发电占比 38%。据欧洲电力交易所数据,近十年以来,德国每年均出现数十个小时的负电价情况(附图 2)。2019年10月,德国负电价曾持续近31个小时,每千度批发电价需要倒贴消费者98美元。

近期我国也出现了“负电价”情况。4月13日,山东省电力现货调电电价试运行中,日内价格出现-20元/兆瓦时,4 月17日也出现连续五个小时的-0.0002 元/兆瓦时的价格(附图 3)。尽管是试运行,但是竞价产生的负电价给出了强烈的市场化信号,对我国电力市场化改革具有重要意义。

2.负天然气价。

天然气负价格最早出现在美国。美国是全球天然气产量最大的国家,由于压裂和水平钻井技术不断进步,市场出现供过于求。与原油全球定价不同,天然气受到运输限制,不具备全球流通的能力,主要采用区域性定价。2019年3月28日,美国西德克萨斯州的瓦哈(Waha)枢纽天然气价格跌至负值,为历史首次(附图 4),生产商需要支付费用请买家运走天然气。4月3日,瓦哈天然气价格进一步跌至-5.75 美元/百万英热单位, 比美国天然气基准亨利中心价格低 8.42美元/百万英热单位。2020年3月初,瓦哈天然气价格再度跌到-0.5美元/百万英热单位以下,为今年来的首次。

瓦哈出现负气价的主要原因是,该地天然气为石油生产的副产品—伴生气。当石油产量增加而天然气管道运力不足时,生产商为了保证石油连续生产,宁愿支付费用请用户运走天然气。

3.负原油价格。

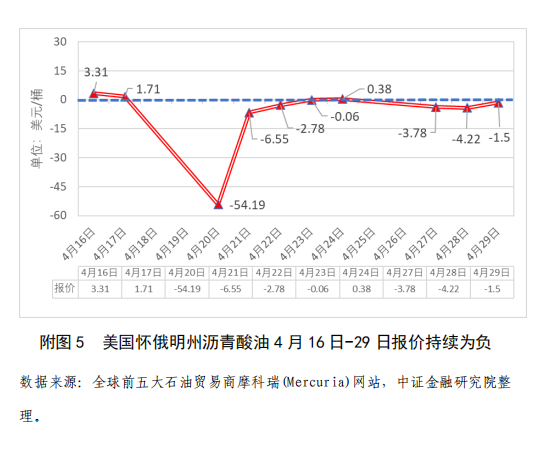

4月20日 WTI原油期货2005合约达到-37.63美元结算价,是受到供需失衡、存储能力不足、临近交割日、交易规则修改、空逼多等多重因素下的极端值,并非真实价格水平。但现货方面,3 月份美国、加拿大等重质油井口已经出现负的现货油价。重质原油生产设备相比轻质和中质原油的启停难度更大,存储和运输成本更高。3 月18日,美国怀俄明州沥青酸油出现-19 美分/桶的报价,生产商支付费用请人运走以减少储量,是全球第一个出现负价格的原油报价。截至4月29日,美国、加拿大等地重油报价仍持续为负,基本在-5美元/桶以内。但在4月20日,现货石油确实出现了历史最低值,怀俄明州沥青酸油4月20 日报价最低至-54.19美元/桶,比 WTI2005 合约结算价还要低16.56美元/桶(附图 5)。

4.负洋葱价格。

1955年,洋葱期货成为美国 CME 最受欢迎的品种,成交量占比达 20%以上。因受两位交易员 Kosuga和 Siegel 囤积居奇、操纵价格事件影响,1956年3月,洋葱03 合约价格从2美元/50 磅快速跌至最后交易日的15美分/50磅,甚至低于其包装袋的价格。市场上洋葱出现负价格,农民不得不支付高昂费用,用于处臵堆积的洋葱,大量农民因此破产。此次事件直接导致 1958年8月29日美国《洋葱期货法案》出台,禁止洋葱作为期货品种进行交易。这一法案直到今天仍然有效。

此外,在化工领域,某些不易储存和运输的副产品,常会出现负价格,如氯碱工业副产品液氯、铜冶炼副产品硫酸等。

二 商品负价格的经济意义

(一)负价格是商品的应有属性,并非价格失灵

在市场机制下,商品出现负价格是供需双方资源自发配臵的结果,是商品的应有属性。从历史经验看,负价格并不是常态,而是供需出现较严重错配的短期极端情形。一旦供给和需求充分出清,商品价格会回归其真实价值。从生产商角度来看,负价格是对其缺乏运行灵活性的一种经济惩罚。负价格对调节市场供给仍然有效,生产商仍可进行最优决策,只要负价格代价低于设备启停、存储等成本代价,生产商仍然继续生产。因此,除了恶意逼仓、操纵等违法违规行为导致价格扭曲外,负价格并非价格失灵,反映了商品的基本面。

(二)负价格有助于缓解供过于求状况,改变商品需求侧的生产生活模式

商品负价格对需求侧可以形成一定的经济激励。以电力为例,负电价鼓励用户改变用电模式,在用电低谷进行经济活动,激发出经济社会“用电赚钱”、错峰消费的需求。一方面,发电厂不必为了很短时间的尖峰负荷而建造大量的输变电资产造成浪费,降低了电网低效投资和资源环境使用成本,缓解供大于求状况。另一方面,负价格为能源密集型工业企业提供另一种错峰生产模式,有助于降低企业能源消耗成本。从这一角度看,负价格机制对提升社会总效能起到一定作用。

三、关于商品负价格的影响及相关建议

(一)供需失衡格局下,大宗商品负价格可能成为新常态,警惕价格大幅波动风险

尽管负电价、负气价等较为常见,但电力、天然气均为区域定价,影响力较小。作为大宗商品重要定价基准的 WTI 原油期货出现负价格,影响则更为深远,将改变经济社会对商品价格“下限”的固有观念。一种可能是,负价格完善了商品价格发现机制,未来将像负利率一样被更多市场接受。在疫情导致经济低迷和未来不确定性仍较强情况下,商品出现负价格的概率可能有所提升,特别是能源、化工领域不易运输、库存告急的商品。目前,美国、加拿大等地重油报价持续为负,摩根士丹利预测今年欧洲天然气价格可能跌至负值。期货负价格机制增加了价格波动幅度,需警惕国内国际商品期、现货价格出现持续大幅波动风险。

(二)全球能源产业加速出清,我国资本市场应大力支持相关企业转型升级、资源整合和管理风险

负商品价格是相关产业加快出清的催化剂。伴随着 2019 年负气价,美国和加拿大油气企业申请破产数量较上年增加 50%,其中,私人企业和小型企业受到冲击最大。当前形势下,全球能源产业出现新一轮变革趋势,主要表现为,一是能源行业由供应驱动更多转向消费驱动;二是能源替代竞争向新能源加速转型;三是医药、农药、新材料占能源需求比例将会增加。建议我国能源产业相关企业提升稳健经营能力,加快技术创新,应对全球市场变化。我国资本市场应发挥更多功能,积极支持质量良好、经营稳健、确有发展前景的相关企业融资、并购重组、管理风险,助力企业做大做强。

(三)负油价倒逼境外期货市场参与者加快提高风控能力,我国期货行业将面临更大竞争挑战

负价格机制是期货市场的一次重大创新。一方面,市场多头(空头)的风险(收益)区间从有限变为无穷大,颠覆了衍生品经典定价原理和假设;另一方面,负价格提高了价格波动幅度,为市场操纵提供了更大营利空间。在创新机制设计和应用初期,可能因机制不够完善被投机资本利用,出现价格扭曲和极端风险事件。“420 原油”事件将倒逼境外交易所、期货经营机构和投资者等加快调整交易、风控技术参数与模型,完善各项制度设计,进一步提升抗风险能力和竞争力。我国已经完全放开期货公司外资股比限制,市场参与者面对的竞争挑战加剧。建议一是全行业进一步强化风险意识,时刻牢记敬畏市场、敬畏风险、敬畏专业、敬畏法治;二是认真研究境外交易所和监管机构最新规则,学习和掌握业界最新技术,并通过协会、交易所等渠道大力加强期货经营机构能力培训和宣传引导,加快提升行业服务能力与水平;三是敦促期货经营机构进一步履职尽责,切实做好投资者适当性管理,加强投资者宣教工作。

(四)境外交易所或将扩大支持负价格的期货品种范围

美国对期货市场创新一直秉持开放包容的监管环境。2000年《商品期货现代化法案》给予交易所更多创新权限。CFTC的监管理念是,在符合《商品交易法》和CFTC规章制度下,监管应保持前瞻性思维和创新意识,市场应遵循“风险自担”投资原则。例如,2017年12月,在虚拟货币法律地位尚不明确、相关监管还在探索、SEC持有完全否定态度的情况下,CME 等三家交易所通过自证程序上市了比特币期货,受到市场较大争议。但CFTC对此坚定支持,认为比特币期货是合规框架下的市场创新。鉴于此,我们判断,一是CFTC的事后介入将更多关注此次事件中的内幕交易、市场操纵等违法行为,而不会“叫停”交易所支持负定价。二是未来或有更多交易所支持负定价。如ICE 交易所已宣布将修改某些石油合约定价模式,支持负价格。CME 也可能将4月3日公告中支持负价格的51 个石油衍生品(附件 2)扩大到其他商品类别,如市场广泛猜测的天然气等。

(五)抓住机遇提升 INE 原油期货定价影响力,加快石油相关期货期权品种研发和上市

我国已率先进入经济复苏阶段,复工复产加速推进。建议一是抓住机遇,进一步优化 INE 原油期货各项制度,便利境内外投资者参与,提升市场深度和活力,推动更多国内外企业利用 INE 原油期货进行定价和管理风险,增强影响力。二是加快石油相关期货期权品种研发和上市,为实体企业提供更多风险管理工具。

(执笔人:武佳薇)