导读:做投资的人,没有人不知道巴菲特。

在各大投资论坛、财经媒体上,巴菲特和价值投资的理念已经泛滥了。

市面上充斥着各种关于巴菲特的文章和书籍。只要是个稍微看过点和投资相关内容的人,都可以和你侃侃而谈诸如:

捡烟蒂、长期持有、好公司好价格、低估、能力圈、自由现金流折现……这样的概念。在很多人眼里,巴菲特是神圣而不可侵犯的,是绝对正确的。

他们把巴菲特的投资理念和各种投资案例、经典语录(其中很多巴菲特并有没说过和做过,想想多少名言出自马云之口)倒背如流。

只要不认同你的观点,或者说句巴菲特的不是,他们就会用这些“武器”对你群起而攻之。

人人都想学习巴菲特,人人拥护巴菲特,甚至有很多人想成为巴菲特。然而,绝大部分人,成不了巴菲特,也不该学巴菲特。举个最简单的例子,很多人张口就来巴菲特选股那一套:

什么价格低于内在价值时买入啦、什么护城河啦、什么股票的内在价值就是未来自由现金流折现啦、什么以合理价格买入伟大公司长期持有啦、什么别人恐惧我贪婪啦……然而巴菲特给绝大部分普通投资者的建议是什么?买指数基金。

巴菲特曾经在多个场合推荐过标普500指数基金(类似于美国的沪深300+中证500吧),还说过自己去世之后家族信托90%的资产都要配置标普500指数基金。

甚至在2007年的时候,在亚马逊老板贝佐斯旗下的对赌网站,公开向所有对冲基金经理宣战,说绝大部分对冲基金跑不赢标普500指数基金,不服来战。

最后只有一个对冲基金经理敢来应战,最终赌局以2017年以巴菲特大获全胜告终。

具体的过程这里不展开,感兴趣的同学可以自行搜索“巴菲特十年赌局”。你们都在学巴菲特炒股,人家巴菲特觉得你们只能玩玩指数基金。

这就好像一个大人一边玩火,一边对着身旁想要学玩火的孩子说:不要玩火。因为火是大人才能玩的。然而,这只是一个小小的侧面,巴菲特具有太多我们普通投资者不具备的特质和资源。

是我们根本不可能学会的。我们也不该学。下面我们一一来说。

一

杠杆艺术家

所谓杠杆就是负债。加杠杆也就是借钱炒股。

比如你手上有10块钱,你和别人借了90块去投资,那就是10倍杠杆。

这样,假设你原先获利10%,10块钱变成1块,在杠杆的作用下,就会放大10倍,变成100%,10块钱直接变成20块。

当然,杠杆不止会放大收益,还会放大亏损,假设原先你亏损10%,10块钱还能剩下9块,而在10倍杠杆之下,你就亏了10块钱,换掉90块负债之后,你就什么也没有了。

所以加杠杆炒股是个高难度操作,一个不小心就会倾家荡产。所以巴菲特也不断在各种场合强调:不要加杠杆。曾经他就说过:“三个东西最容易让你破产:毒品、女人、杠杆。”然而他自己呢?却是个玩杠杆的大师。

我们都知道巴菲特旗下经营着大量的保险公司。而保险公司最大的特点就是有很多浮存金。也就是顾客提前交的保费,在没发生赔付时就先放在公司账上的钱。如果最后没发生赔付,那这笔钱就归保险公司了。

不管最后赔不赔,这笔钱中的绝大部分被巴菲特拿来干嘛了呢?没错,用来炒股了。浮存金可不是属于你的钱,只是提前放在你这的钱。这就是杠杆。

而浮存金和普通杠杆还不一样。我们都知道借钱是要付利息的(还挺高,想想房贷利息和融资融券利息),而浮存金是没有利息的,(期乐会官方微信公众平台ID:qlhclub)甚至保险公司如果经营得好,还能从承保中获得利润。

也就是借钱炒股不但不用付利息,别人还要给你利息。简直不要太美妙。

但要想用浮存金来炒股,显然要对保险公司控股。试问我们小散有几个有能力做到这一点?你要买100股中国平安,让别人借你浮存金用用吗?

再举一个我从雪球@坚信价值 老师那里看到的例子。三四十岁时的巴菲特(对应60年代中到70年代末),与芒格、Rick Guerin、David Gottesman的资金合谋,做了大量处于灰色区域的加杠杆操作。

杠杆的主要载体是三家他们共同控制的上市公司(蓝筹印花、Diversified Retailing、Wesco)。他们的财务操作眼花缭乱,把杠杆放到了极限,连原先跟银行说买楼用的按揭贷款也挪用来炒股了。直到最后成功了,才把杠杆降下来。

试问我们小散有几个有能力搞这种骚操作?是不是你脑中又想起了前面的那句话:不要玩火。火是大人才能玩的。

二

铁腕经营

这部分要说的是巴菲特不为人知的一个侧面。

很多人眼里,巴菲特就是一个慈祥的老头子,每天读读书、看看财报、研究公司,喝喝可乐吃个麦当劳,顺便说点人生鸡汤什么的。突然哪天看中了一个公司,找芒格一商量,没问题之后一个电话打过去,直接大笔成交,然后就坐等股票暴涨。如果在你眼里巴菲特的形象是这样的,那不妨看看下面几个他的投资案例,看看和你眼里的巴菲特有什么不同。

第一个是巴菲特投资桑伯恩地图的例子。当时的巴菲特只有29岁,这笔投资可以说是他青年时期的代表作。桑伯恩地图就是一家卖地图的公司。它们地图做得非常不错,把地图市场垄断了,每年都能赚很多钱。钱多了之后,公司就开始炒股、炒债。

结果十几年之后,公司投资做得倒是不错,反而是地图业务衰落了。公司的投资组合当时值65美元,而股价只有45美元。也就是市场觉得地图业务是垃圾,只值负的20美元。

这时巴菲特出手了,他觉得45块就能买个60块的东西,还附送一个虽然下滑但还能盈利的地图业务。

于是大举买入桑伯恩地图的股票,最终持仓达到了公司总股本的44%。自然,巴菲特进入了董事会。

而进入之后他做的第一件事就是血洗董事会。直接逼迫董事会把值钱的投资组合分给股东,如果不同意他就召开股东大会把董事和管理层都赶出去。

最后当然对方只能同意。同时他用公司投资组合里的股票,交换了很多想撤出的股东的股票,相当于回购自家股票,把公司的利益更集中在自己手里。一顿操作之后,桑伯恩地图股价暴涨,而巴菲特也因为这笔投资暴赚一笔,要知道,这笔投资占他总持仓的35%,属于超重仓股。

另外一个血洗管理层的例子就是收购伯克希尔公司。我们都知道巴菲特集团的母公司是伯克希尔哈撒韦公司,它是由伯克希尔+哈撒韦两个实体构成。现在是一家综合的保险和投资集团。

图为伯克希尔哈撒韦全球总部

可在过去,其中的伯克希尔公司只是一家纺织厂。巴菲特本来只是想着买他们家的股票,等管理层来回购,赚个差价,炒个短线。

后来管理层确实来回购了,但是谈判价格的时候,对方出尔反尔,把原先谈好的每股价格下调了几分钱。

巴菲特一气之下,直接大举买入它们家的股票,最终控股,把公司的CEO赶出了公司。最终他卖掉了公司原先的资产,注入新的投资资产,从此开始打造了现在的伯克希尔哈撒韦帝国。

除了血洗董事会和管理层,巴菲特还会血洗竞争对手。这要说到巴菲特投资的另一家公司:布法罗晚报。

布法罗又称水牛城,是当时纽约州仅次于纽约的第二大城市。《布法罗晚报》当然就是当地的报业公司啦。

1977年,47岁的巴菲特全资收购了这家公司。

然而布法罗并不只有这一家报纸,还有另一家叫《布法罗信使快报》的公司。当时虽然《晚报》比《快报》营业额要大,广告收入特更高,但是《快报》却拥有周日版,而《晚报》没有。当时出现一种广告商更看好周末版的趋势,巴菲特觉得长此以往,《晚报》可能要出事。

于是他下令《晚报》执行主编设立周日版。同时成立了一个攻坚小组,自己每月检查筹备进展,甚至帮着一起设计版面、设计广告报价、制定推销方案等。

对于布法罗这种经济不太行的小城市,巴菲特知道只能容得下一家报纸,他这么做就是直接和对手宣战,正面硬刚。

《快报》当然不会示弱。两家展开了激烈的价格战和法律战。各自不断降低报纸售价、广告报价、扩充版面,《快报》还告《晚报》企图垄断……

两强争霸的血腥程度就不用我多说了。这几年大家看到的滴滴快的、OFO和摩拜、美团和点评、赶集和58同城、抖音和快手、斗鱼和虎牙……之间的惨烈大战应该够多了。

《晚报》巨亏。到了1982年初,累积亏损达到1200万美元。而当时巴菲特刚起步投资帝国的总资产也不过7000万美元,年利润只有1000万美元。

淡定如芒格都坐不住了,巴菲特依然信心满满,继续刚。他知道这种时候比的就是谁先撑不住,看谁先亏不起。

很快到了年末,《快报》率先支撑不住,直接破产。

随后一年里,《晚报》利润直接达到1900万美元,把之前亏的全赚了回来,还多出不少。到80年代后期,其每年利润高达4000万美元。

这哪是炒股,这就是炒股炒成CEO啊。

年轻时候的巴菲特还曾经因为去一个村子清算一家公司,(期乐会官方微信公众平台ID:qlhclub)差点被当地村民打死。

试问我们小散有几个有这种冷血和铁腕?别说血洗管理层和竞争对手了,控股一家上市公司的能力都没有吧。

三

起步超早又超级长寿的投资天才

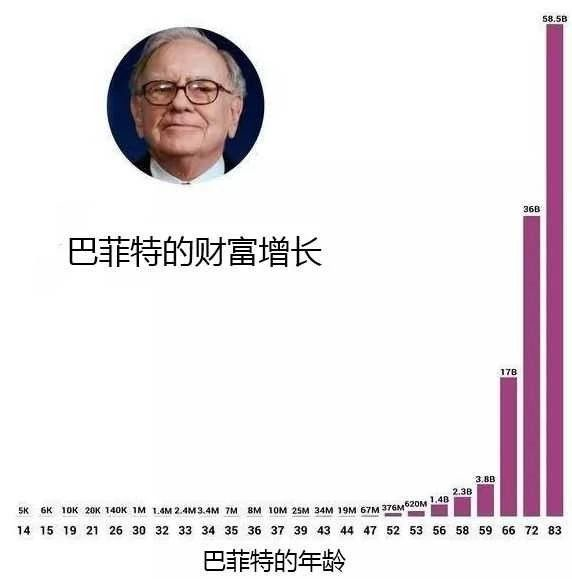

估计很多人都看过这张巴菲特的财富增长图:

从图中可以发现巴菲特99.9%的财富都是50岁之后赚的。

很多人会以此安慰自己,反正我还年轻,你看人家巴菲特年轻时也没钱。真的如此吗?

事实上是,巴菲特的个人财富,从十几岁开始,在他任何一个年龄的时候,都是秒杀同龄人的。巴菲特在30岁的时候已经有100万美元了,在1960年,100美元估计比现在的1000万美元还多。这在当时属于世界顶尖富豪。

请问我们小散有几个在30岁时有1000万美元,7000万人民币的?

很多人一生都没有这个级别的财富。

而巴菲特是从10岁就开始炒股,20多岁就师从华尔街教父格雷厄姆(价值投资祖师爷),27岁格雷厄姆想把公司给他管,他拒绝了开了自己的投资公司的天才。可怕的是他还特别长寿,今年8月就是他的90岁大寿了。

张潇雨老师在他的《商业经典案例课》里做过一个计算,如果巴菲特22岁大学毕业才开始炒股,30岁时只有50万美元,那目前他的财富就只有:40亿美元。

这大概得排到福布斯富豪榜1000名开外了。你会记得一个世界排名1000多的富豪么?

起步早+天才+长寿铸就了今天巴菲特的财富。

巴菲特的天才体现在他不断用浮存金买有大量浮存金和高分红的公司,比如蓝筹印花、喜诗糖果、可口可乐。

然后用这些新增浮存金和分红又去买更多这样的公司。

于是财富的车轮滚滚向前,雪球越滚越大。且不说我们小散没有浮存金,试问我们小散有几个有这种选股能力和眼光?一买一个准?

再说个巴菲特买可口可乐的例子。

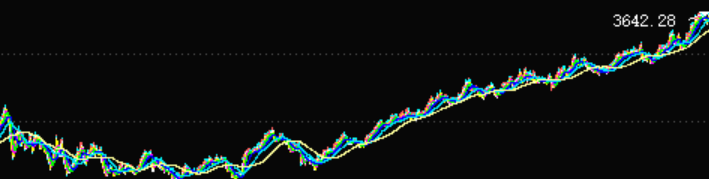

大家都知道巴菲特在可口可乐上暴赚了一笔,巴粉都爱津津乐道这件事。可你要知道,巴菲特在可口可乐上暴赚一笔那是投资头十年的事情。

而从1998年高点至今,用后复权(包含分红)股价计算,可口可乐的股价21年里只上涨了63%。年化收益为:2.3%。

图:可口可乐近21年股价基本没动

而这21年里巴菲特是怎么操作可口可乐的呢?答案是,完全没操作。

天呐,几百亿美元每年2%的收益。试问几个小散能接受?前几天我写了个《定投十年十倍纯粹是做梦》就被一群人喷死了。大家都想一年几倍。

所以巴菲特是傻吗?其实不是。他就是为了每年可口可乐的高分红。因为他买的多,现在一年可以收到好几亿的分红。然后他又可以用这笔钱买买买了。

试问我们小散有几个可以接受这种低收益,就为了拿分红?或者拿了分红可以像巴菲特那样一买一个准?

很多人都以为自己懂得了买股票就是买公司这个价值投资的真谛,以为自己看点基本面、看几份财报就是在买公司了。而其实,我们大部分人都是在炒股,都指着低买高卖赚个差价。

只有巴菲特能把几百亿放在一个年收益2%的地方,只为了和好公司在一起。

再比如,我们现在都爱津津乐道巴菲特的各种选股偏好:高分红、高回购、质地好。

以为只要低估买个高分红的好公司一直拿着就能成为巴菲特了。殊不知在巴菲特那个年代,这些选股标准根本不是主流,而是只有巴菲特自己知道。

最恐怖的是,他近乎机械地执行了他这一套体系。

可以说在“量化”这个词还没出现的时候,巴菲特就是领先别人一个时代的量化基金经理,是一台没有感情的AI。

如今这些选股方法大家都知道了,自然也就没什么超额收益了。你如今的投资理念和投资工具可能不比巴菲特当时差多少,但问题是,时代进步了,你的对手也强的多。想着靠“低估+高分红+持有”就战胜整个时代成为当今巴菲特?我只能说:想多了。

四

巨大信息优势

我们印象中巴菲特调研一家公司,都是看看财报,打几个电话,和芒格商量一通就搞定了,远在小城奥马哈也能决胜千里之外。

可你觉得巴菲特想调研一家公司,得到的信息质量能和我们一样么?你知道人家那个电话打给了谁么?

拿投资GEICO保险举例。熟悉巴菲特的人都知道这家公司对巴氏帝国的重要性。当时GEICO的经营出现了一些问题,原CEO下课,董事会请来了新的CEO拜恩。

这时巴菲特想投资GEICO,他是怎么做调研的呢?

他直接给《华盛顿邮报》的主编凯瑟琳打了一个电话,让她帮忙给他和拜恩安排一次会面。之所以能这么做是因为巴菲特当时已经投资了《华盛顿邮报》,然后他和拜恩聊了几个小时。

在这几个小时里,巴菲特详细考察了拜恩并了解了GEICO的现状,他觉得拜恩能带领GEICO走出困境。

于是聊完天之后他直接打电话给经纪人买了50万股GEICO股票,并说随时准备再买几百万股(后来他直接把整个GEICO买了下来)。

之后他还通过伯克希尔哈撒韦给GEICO提供再保险,对GEICO的业务进行支持;又在GEICO再融资受阻时,直接找到所罗门兄弟投行,说他愿意买下所有发行的优先股,让他们尽管发,最后成功帮GEICO融到资;

当时GEICO问题重重,有关部门正在调查GEICO,并考虑将其关掉,结果巴菲特直接打电话给保监会负责人,(期乐会官方微信公众平台ID:qlhclub)让他不要关掉GEICO,因为他已经投资了这家公司。

试问以上这些哪些是我们小散户能做到的?

巴菲特通过和《华盛顿邮报》老板凯瑟琳格雷厄姆的恋情(导致他老婆直接离家出走),花10年大心血搞人脉和社会关系,成功晋升上流社会。

图从左往右为巴菲特、盖茨夫人、比尔盖茨

试问我们小散有几个有这种信息、资源上的优势?

做投资比的就是信息能力。

巴菲特的信息能力就是原子弹,你用你家的水果刀,和别人差着几个时代啊。

五

过度专注

一个人又天才,又运气好开始得早,很长寿。这时候再加上一个什么条件会更变态?勤奋。

当然勤奋这个词用在巴菲特身上还不足以形容,他远胜常人的地方在于——

专注,极度专注。专注到我觉得过了。

首先,根据巴菲特传记《滚雪球》作者的说法,巴菲特对投资以外的一切都不感兴趣,包括:艺术、文学、旅行、科学……10岁时,他立志35岁前成为百万富翁。而当时正值美国大萧条时期。一个孩子竟然会说出这样的话。而我们前面说过了,他30岁时就做到了。

想想我们10岁时在干嘛?然后是他大量的阅读。

每天几乎要读7、8小时,每天要看三份财报。几乎是除了吃饭睡觉都在阅读。

而且因为一心想着炒股,甚至显得十分冷血。

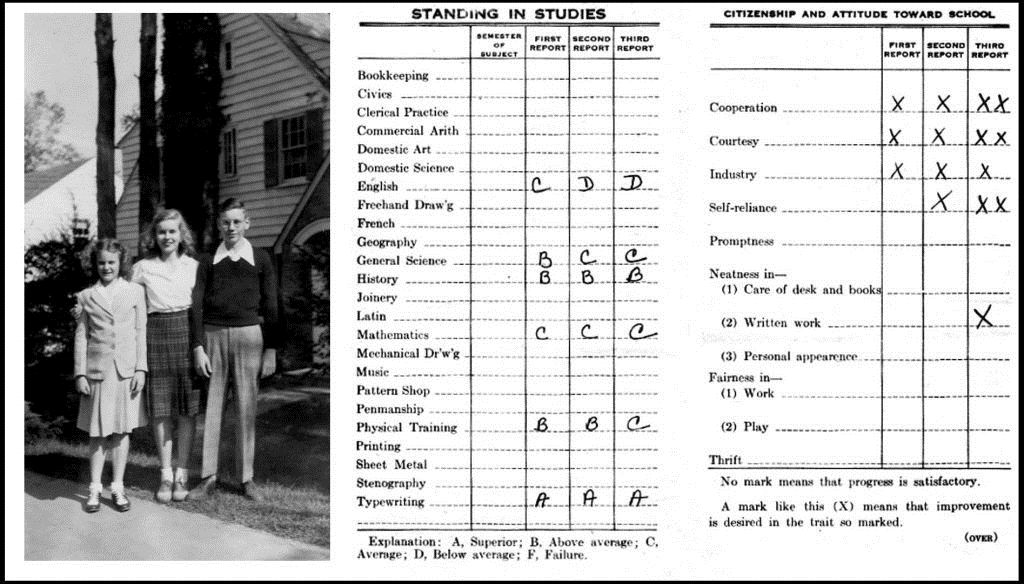

先来看一份巴菲特初中时期的成绩单:

上面写着:需要改进的方面:合作、礼貌、勤劳、独立、书写表现满意的方面:准时、桌面整理、穿着打扮、学习和玩耍对人公平。

初中时就已经显露了冷血的一面。之后的婚姻生活里,老婆生病了,他不去安慰,让他拿来一个脸盆,他拿来一个漏勺。

而后来为了跻身上流社会(这之前在美国富豪圈眼里他只是个会炒股的暴发户),和前面说的《华盛顿邮报》老板凯瑟琳格雷厄姆搞婚外情,导致老婆离家出走。

儿子出了车祸回来告诉他,他正在读财报,完全忽略了这件事,第二天想起来才随便去问了一问。他的子女们都不喜欢他,觉得每次见到他都是在阅读,不允许他们打扰他。

巴菲特自己都说他不是一个好爸爸,因为用在投资上的时间确实比陪家人的时间多太多了。而且他生活完全不能自理。

我们先来看一份巴菲特初中时的成绩单。

他之前的老婆每天要在车里帮他准备三个分别装着2.16、2.75和3.17美元的杯子,这是巴菲特爱吃的三种麦当劳早餐套餐的价格,这样他就不用自己算零钱,等找零了。

而他现在的生活起居也完全由现在的伴侣一手包办。他现任的妻子是一个护士,是他之前的老婆在离家出走后帮他找的,就怕他生活不能自理。

他前妻去世之后他们立马结了婚。前妻生前,他们三个经常一起愉快的玩耍。

巴菲特就说过:“我在爱情和婚姻上是极度幸运的,一般人没我这么好运。”

在《成为沃伦巴菲特》这部纪录片里,他前妻苏珊巴菲特被记者采访时说:“我以为我嫁给了一个对社会有用的人,结果他是一个只知道赚钱的人。”

那种深深的寂寞,直接让我哭了。试问如果真的给你们一个成为巴菲特的机会,你们愿意过这种:

生活里只有投资,每天大部分时间都在阅读,没有娱乐,没有社交没有文学艺术科学,每天吃麦当劳喝可口可乐,住着很久以前买的旧房子,对家人漠不关心,冷血之极,生活不能自理的——

赚钱机器,一样的生活么?

我想大部分人都是不愿意的。就算愿意也做不到如此极致。要获得多大成功,就要付出多大代价。我们总是想着像别人一样成功,却不愿意付任何代价。

又想当梵高,又不想割耳朵。又想当巴菲特,又想不劳而获。而更多时候,是我们不知道成功的背后有多少偶然、天赋、时势以及要付出怎样的代价。这就是人性的贪婪和无知。

下次看到别人都在学巴菲特,都在说价值投资理论的时候,都在高喊低估买好公司长期持有就能成巴菲特的时候。

想想自己能不能学,要不要学,该不该学。

本文大量素材来自张潇雨老师的得到课程《商业经典案例课》和雪球坚信价值老师的雪球帖子。特别感谢两位老师。

每日精彩,欢迎扫描二维码关注期乐会微信公众平台。

感谢作者辛苦创作,部分文章若涉及版权问题,敬请联系我们。

纠错、投稿、商务合作等请联系邮箱:287472878@qq.com