2019年,是“股神”巴菲特在伯克希尔-哈撒韦公司任职的第54年。美股屡创新高,标普500涨幅近30%,而伯克希尔-哈撒韦的股价仅上涨11%,大幅落后于市场,成为近十年来表现最糟糕的一年。

而与此同时,伯克希尔-哈撒韦公司的账上躺着1200多亿美元的现金,无处可投。手握巨资、坐失良机、跑输大盘,“股神跌落神坛”的声音不绝于耳。

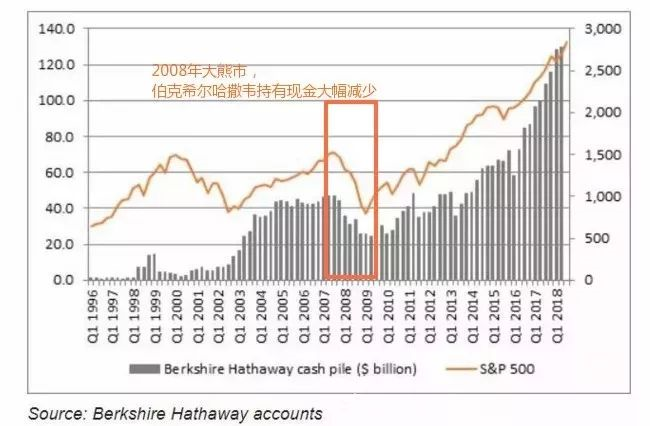

这让小编想起在金融危机前,2005-2007年,伯克希尔-哈撒韦同样屯有大量现金,而在2007-2008年美股暴跌时,伯克希尔-哈撒韦的现金持续大幅减少。巴菲特在市场低迷时购入大量被低估的股票,让他在风雨飘摇的2008年登顶世界首富。

对此,巴菲特在2009年的致股东信中说到:

“那是一个理想的投资时期:恐慌的氛围是投资最好的朋友。那些只在评论者乐观的时候投资的人,最后付出了昂贵的价格。”无论如何,巴菲特都是有史以来最伟大的投资者,没有之一。然而万事开头难,股神的起步也并非一帆风顺。

自1941年开始,11岁的巴菲特以120美元起步,用了整整37年的时间,赚到了他人生中的第一个1亿美元。格伦·阿诺德在《巴菲特的第一桶金》中,追踪了这37年间巴菲特所有的投资案例,并对每一个案例进行了注解。

小编摘出了其中的48个投资要点,希望对你的投资有帮助。祝开卷有益。

一

不要执着于你付出的买入成本。

那只不过是沉没成本。对你真正有意义的,是股价的未来走势。

如果在你买入之后,股价下跌,你应该从当前的位置再次评估未来的前景,判断其内在价值。在很多情况下,内在价值与股价的涨跌走势并不同步。

二

做好功课。

分析一家公司,既要关注量的因素,如财务数据,也要关注质的因素,如公司在客户中的口碑,或公司管理层的才能。

三

认真做一些努力,你会发现自己不比所谓的专家差。

很多机构根本不屑去拜访小公司,他们更愿意待在屋里读年报和行业报告。所以,投资者可以从中学到—更进一步,你就可能比那些“专业人士”更了解公司。

四

关注那些能妥善运用资本的公司。

如果一家公司能精心运用资本,通过运营产生超额的资本回报,这样的公司将会极具价值。在这种情况下,公司利润可迅速增长,公司股价也会随之飙升。

五

每一个投资者都会错,少有例外。

你必须接受你会犯错这个事实,这与能力圈有关。你必须不断自我提升,从失败中学习成长。你成功或失败的决策,决定了你的投资组合长期的表现。

即便是伟大的投资家,也有45%的时间会犯错。如果你能在55%的时间做对,那么假以时日,你能成功地积累财富。

六

净流动资产价值投资法是巴菲特投资方法的核心。

有时股价可以下跌到不可思议的程度,甚至低于每股流动资产扣除负债,这往往成为绝佳的投资机会。

七

不要忽视品质的因素。

竞争优势和管理层的素质,是绝大多数成功投资的核心因素。

八

深入思考公司的行动及其对未来价值的影响非常重要。

与那些短线思维相比,这其实是无风险的回报。

九

机会只会展现给那些脚踏实地的人,给那些日复一日在干草堆里寻针的人。

巴菲特研究了数以千计的公司,就是希望发现一两个“金矿”。

十

安全边际。

显然,巴菲特很好地运用了格雷厄姆的思想。他的买价低于净流动资产价值,具有安全边际。

十一

当你拥有巨额资金时,就拥有了更大的影响力。

管理大资金的优势在于,投资人可以掌控一家公司。随着可支配资金的增加,投资人可以瞄准那些不太可能被一小群董事掌控的公司。

十二

耐心终将得到报偿。

关于这一点,巴菲特本人的描述是最合适的:

“这是我们的优势,买进股票之后什么都不做,持有数月乃至数年,不理会价格波动。评估我们的绩效需要足够长的时间,我们建议至少是三年。”

十三

分析公司本身。

有时候,短期的麻烦会导致股价下跌,但公司长期的价值并未受到影响。如果市场仅仅关注短期,这时,以便宜的价格购买那些优质公司的机会就会出现。

十四

机会出现时要大举投资。

当绝佳的机会出现,一定要投入有分量的资金。在美国运通上,巴菲特投入的资金量高达可掌控资金的40%。

十五

传闻研究。

菲利普·费雪最擅长这种方式,(期乐会官方微信公众平台ID:qlhclub)即走出去与了解公司情况的人交流。

对象或许是竞争对手。例如问:除了你们自己,在这个行业里谁是最棒的?也可以是公司员工、供应商、顾客,等等。

十六

市场先生可能是个笨蛋。

虽然并不总是如此,但有时候的确如此。着眼长期很重要。尝试站在公司的角度上思考,一旦眼前的低潮过去之后会怎样。

十七

那种需要少量资本即可不断产生利润的公司是金矿。

迪士尼可以七年一个周期,将那些受欢迎的经典电影再推介给新一代青少年,在这个过程中需要增加的成本很少。

这类公司就其使用的资本而言,具有非常高的资本回报率。

十八

在日常生活中观察品质。

只要留心观察生活,了解一些公司的产品品质或服务素质并不难。

十九

不要太快卖出。

巴菲特在1967年卖掉了迪士尼股票,获利55%,他后来因此懊恼不已,因为在接下来的数十年里,原本有更多的钱就放在桌子上,等着他去拿。(注:1967年至1995年,迪士尼股价涨了138倍)

二十

拒绝情绪化。

巴菲特的愤怒导致他控制了一家衰落的公司70%的股份(伯克希尔哈撒韦)。他必须奋力求生,还好他干得不错,运气也非常好,结局很完美。但是,如果他开始收购的是一家有前途的公司,应该会干得更好。

二十一

善待所有打交道的人。

在1965年之后的20年里,有很多次伯克希尔应该做出冷酷无情的理性行为,关闭工厂,将资金用于回报更高的投资上。但巴菲特长期坚持经营纺织厂,不愿意轻易解雇员工。

他的正直与生俱来、发自本性,并非受外界影响,这也是公司非常重要的资产。

二十二

长期持有优秀公司。

国民赔偿保险公司的最初业务一直被保留下来,并持续了50年。巴菲特从没想过出售它,它依然生意兴隆。

二十三

以合理的价格买进一家好公司,远胜过以好价格买进一家一般的公司。

二十四

优秀的骑手在良马上会表现出色,但在劣马上可能毫无作为。

巴菲特说,一个声名卓著的经理人如果去管理一个声名狼藉的企业(可以肯定的是这两者的声誉有一个会改变),通常不变的会是这个企业的名声。

二十五

避开有麻烦的企业。

无论是做生意还是投资,常识告诉人们投资那些看得懂的、简单的公司,远比解救问题公司更有利可图。

偶尔会出现伟大的公司陷于暂时的、可解决的巨大危机之中,这会是一个伟大的投资机会。

二十六

商业中极其重要的无形力量是惯性驱使。

巴菲特曾说,他发现:

①就像物理学上的牛顿第一定律的描述,一家机构企业会拒绝在当前方向上做出改变。

②就像工作是为了填满可用时间一样,有些公司的项目或收购是为了花光手里的钱。

③公司领导的任何愿望,无论多么愚蠢,都会被其部下证明是可行的。他们会迅速准备关于回报的细节和策略研究,以支持证明领导的想法确实可行

④同行的行为,无论是企业扩张、收购兼并,还是制定高管激励措施,都会引发盲目的模仿。

巴菲特一直在优化管理他的投资,以使惯性驱使的影响最小。要达到这个目标,有一个方法,就是与那些他喜欢、信任、欣赏的人打交道,只投资拥有这样的经理人的企业。

二十七

能力圈。

每个人都有自己的能力圈,但是有些人会高估自己,(期乐会官方微信公众平台ID:qlhclub)以至于他们自以为是的能力圈超过其实际情况。

巴菲特和芒格都严格限定自己的能力圈范围,换而言之,他们坦承有很多领域他们能力不足,无法根据已有的数据得出结论。

二十八

市场总会在相当长的时期内处于非理性状态。

你要有心理准备。

二十九

无论好时候,还是坏时候,都要坚守投资原则。

三十

赚钱并不是人生的全部,甚至赚钱都不是特别重要的部分。

三十一

如果一家企业的创始人在出售公司时,非常关心买主是谁,而不是只想以最高价出售公司,这是一个非常好的信号。

三十二

那些坚持低成本、重视低风险、关注持续成长的银行,与那些复杂的银行相比,具有完全不同的前景。

三十三

持续寻求效率提升、成本节约的经理人,是值得大力支持的。

因为这些行动能持续加深、拓宽公司竞争优势的护城河。

三十四

资本配置是巴菲特投资表现优异的核心。

对于多个行业的估值分析,使得巴菲特和他的管理团队幸免于短视,避免了仅专注单一公司类型所导致的灾难性后果。

三十五

短期表现(一年或更短)对于衡量投资能力毫无意义。

奉行稳健的投资原则,好结果自然随之而来。

三十六

小投资者有自己的优势。

小投资者的资金数量较少,这样就扩大了他们可选择的投资标的范围。

三十七

对于一个经验丰富的投资者而言,浮存金是获得额外回报的非常有用的工具,可提供无息资金。

浮存金(就是公司掌握的在相当时期内可供投资的储备金)在很多类型的企业都存在,不仅仅是保险公司。

三十八

当很多股票持有者三心二意的时候,往往是买家买进的好机会。

如果很多股东对公司都不够忠诚,股价会被压低。

三十九

在有多个卖家竞争的市场购买原料;在你拥有定价权的市场销售产品。

巴菲特说,当你想买的时候,最好是在一个已商品化的市场中采购(有很多卖家出售同类型产品);当你想卖的时候,最好你的顾客喜欢这个品牌,并愿意为此支付溢价,这是“一个企业成功的方程式。”

40年前收购了喜诗,以这种方式赚了很多钱。

四十

琢磨客户想法。

喜诗品牌在美国西海岸深入人心,它“还有巨大的资产没有在资产负债表上显现出来:宽广的、可持续的竞争优势赋予了它强大的定价权。”

四十一

在评估企业内在价值时,一定不要被短期遭遇的问题蒙蔽双眼。

四十二

如果你买入之后股价大跌,不必感到沮丧。

因为公司内在价值可能并没有改变,甚至还是上升的。

四十三

如果公司能够继续保持较高的资本回报率,就继续持有。

不要因为急于兑现账面利润就匆忙卖出。

四十四

不要为过热的公司支付高价。

如果其他人陷入兴奋狂热之中,你不必跟随。

四十五

“注定”的公司是最好的投资对象(以合适的价格买进时)。

因为它们在所属行业或领域中占据主导优势,并且由于其杰出的竞争优势,会保持其主导地位的延续。

四十六

不要频繁更换你的投资组合。

高换手率会让你的经纪人和税务局高兴,却有损你的财富。

四十七

将声誉视为重要的资产。

四十八

关注下跌风险。

如果行业龙头都一窝蜂地冲向悬崖,可能会导致不理性的从众行为。

投资者必须做好准备,万一整个市场崩溃时,能够降低损失。

虽然第一个一亿美元用了37年,但历经挫折和成功,巴菲特的投资体系日渐成熟。后面的事情也就顺理成章了。

每日精彩,欢迎扫描二维码关注期乐会微信公众平台。

感谢作者辛苦创作,部分文章若涉及版权问题,敬请联系我们。

纠错、投稿、商务合作等请联系邮箱:287472878@qq.com