导读:有些投资原则是永恒的,即便在人工智能和定量分析的时代也是如此。虽然自从彼得·林奇执掌麦哲伦以来这个世界的确已经改变了,但它仍然是圆的。

作者:莱斯利·P·诺顿 翻译:小彩

一

“做投资时一定要了解你所选择的投资对象。”彼得·林奇(Peter Lynch)这句简单的话曾在美国掀起了一股选股热潮。

林奇的投资建议连同他管理的富达麦哲伦基金(Fidelity Magellan, FMAGX) 13年来的出色业绩为人所津津乐道,人们在鸡尾酒会上也会听到有关投资的玩笑话,就连出租车司机都能说出几条选股建议,这位明星基金经理也因此声名鹊起。

目前林奇依然保持着最优秀的业绩记录之一——从1977年到1990年实现的惊人的29%的年化回报率——几乎是标准普尔500指数同期回报率的两倍。

林奇还写过一些投资类的畅销书,在他的影响下,许多美国人了解到了股市对他们的财务和生活的影响力。如今,55%的美国人直接持有股票,其中也包括通过401(k)计划、个人退休账户、共同基金和其他方式间接持有股票的人。

林奇成功的背后是一种乐观的信念,即通过股市可以买入优秀的公司并长期持有这些股票,偶尔出现的令人担忧的下跌不应是人们远离股市的理由。

现在,林奇的影响力丝毫未减。他的名字依然家喻户晓,在投资界也仍备受尊崇,他还依然在设在波士顿的投资巨头富达发挥着积极的作用。

林奇培养出的一些最杰出的基金经理管理着富达旗下的基金,他几乎算得上是每一名股票分析师的导师。

但在林奇不再执掌富达麦哲伦基金后的30年里,投资界发生了巨大变化。选股这种做法已经失宠,因为能够持续实现高于指数回报率的基金经理越来越少。在经营富达麦哲伦基金时,林奇有6000多只美国股票可供选择。该基金曾是全球最大的共同基金,而如今,共同基金的数量多达3600只。

此外,市面上还有5000多只股票指数,以及成千上万只跟踪这些指数的被动型基金。选股的人真的能为亚马逊(Amazon.com, AMZN)和苹果(Apple, AAPL)这样的大公司带来独特见解吗?

主动型基金还能发现那些最终能够成为巨头的小公司吗?如果彼得·林奇如今还在亲自做投资,那么他还会是过去那个彼得·林奇吗?

在12月的一个大雨天,林奇在俯瞰波士顿海港区(Seaport)的富达总部接受了《巴伦》的采访。今年75岁的他精神依然矍铄,留着他的书封面照片上那种安迪·沃霍尔(Andy Warhol)式的发型。今年是林奇在富达工作的第50个年头。

他的乐观态度——成长型投资者的典型特征——很令人舒心,而且颇具感染力。林奇再次提到了自己的口头禅:不管前景是乐观还是黯淡都应该买入股票。

二

“无论是主动型基金还是被动型基金,所有投资理念都认定一点:美国经济会没事的。如果你不相信这一点,那么就不应该投资股市。”

林奇揭开了投资的神秘面纱。他强调寻找那些利润能够增长20%到50%的公司;他主张关注PEG指标,即一家公司的市盈率除以其长期增长率,PEG小于1的股票往往值得仔细研究;

他提醒投资者注意库存增长率和债务权益比,关注一家公司是否有足够的现金度过困难时期;他还建议投资者避开最热门的板块中最热门的股票。

林奇认为,散户比基金经理更有优势,因为他们能够在一只股票变得抢手之前就发现投资趋势。他把这一观点的形成归功于已故的妻子卡罗琳(Carolyn),她在其他服装零售商刚起步的时候就向林奇介绍了Gap (GPS)这家公司,

他还称,一名在他做完膝盖手术后协助他的护士向他推荐了折扣店TJX (TJX),这家公司是折扣店TJ Maxx的母公司。林奇的朋友马里奥·加贝利(Mario Gabelli)是另一位成功的成长型投资者,也是Gamco Investors的首席执行官,加贝利说,“林奇开创了直接通过消费者来了解行业动态的方式。

林奇知道,任何人都会有一些有价值的见解。几年前他遇到了一名消防员,这名消防员持有马萨诸塞州两家本地公司的股份:Friendly’s Ice Cream和Tambrands,后者是Tampax的制造商。林奇回忆道,“这名消防员说,‘一旦这两家公司停止招聘或者解雇员工,那我就会卖掉它们的股票,’这是一个相当不错的思路。”

三

彼得·林奇给麦哲伦基金投资者的礼物:

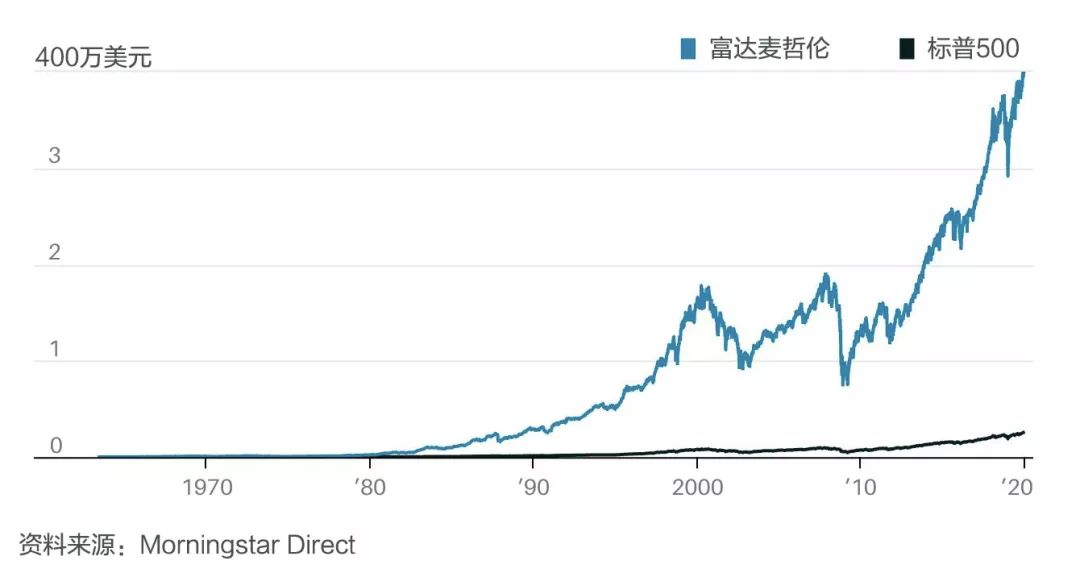

在彼得·林奇接手之前,富达麦哲伦是一只成功但规模不大的基金。投资者在该基金1963年设立时投入的1000美元在林奇1977年接手时变成了11478美元,在他1990年退休时增长至306033美元。

麦哲伦基金最近几年在多次管理层变动后有所下跌,但是最初的投资者如果一直投资于该基金,那么如今的回报会超过400万美元。

如果说乔治·索罗斯(George Soros)善于理解市场,那么林奇则善于理解公司。对大多数人来说,细节决定成败,林奇正是一个关注细节的人。

令人惊讶的是,他对讨论投资趋势毫无兴趣,比如交易所交易基金(ETF)的兴起,这个规模达4.3万亿美元的行业在他的全盛时期并不存在,他对可持续投资的日益兴起也没什么兴趣。但当谈到股票指标、或者讨论一家公司的基本面时,他就会变得口若悬河。

富达前基金经理、现任Aureus Asset Management首席执行官的凯伦·费尔斯通(Karen Firestone)称,林奇“储备了大量公司相关的信息,他总是在寻找那些能够发掘新市场的公司,这样的公司可以创造一个新市场、或者在市场发展处于早期时进入,逐渐成为一个强大的参与者。”

比如像La Quinta Motor Inns这样的公司就是在服务优良的连锁酒店还很少的时候开始繁荣起来的。

林奇在麦哲伦基金的任期接近尾声时,这只基金持有1400只股票,你可以问他有关这其中任何一家公司的问题他都能给以详细的回答。

《巴伦》在纽约举办年度投资圆桌会议(Investment Roundtable)上,林奇带着一大堆纸现身,上面是他从波士顿坐火车到纽约途中写的各种笔记,让人们印象深刻。林奇花了整整一个小时来描述他推荐的大约12家公司,详细介绍了每家公司的基本面和概念框架。

摄影/Heather Sten

林奇在马萨诸塞州牛顿市长大,那里位于波士顿市郊。他的父亲在46岁时因癌症去世,林奇说这也是他在同一年龄退休的原因。

四

在林奇年轻时,为了帮助家里赚钱,他开始在当地的高尔夫俱乐部当球童,在那里遇到了几个来自富达的大人物,帮助他在波士顿学院(Boston College)读书期间得到了实习机会。

林奇的第一笔投资——航空公司Flying Tiger后来增长了10倍。在沃顿商学院(Wharton)读研究生时,他在那里遇到了未来的妻子卡罗琳。林奇曾在自己的论文中就共同基金营销问题采访过杰克·博格尔(Jack Bogle),博格尔后来成了指数投资的代名词。

获得MBA学位后,林奇加入了富达。1977年,他被任命管理麦哲伦基金,当时该基金的业绩优异但规模较小,资产规模仅有1800万美元。

林奇大量投资了一些较大的板块,他把25%的资金投向了公用事业板块,(期乐会官方微信公众平台ID:qlhclub)后来又在一些金融机构的股价不到账面价值一半时投资了400家金融公司。

他还买入了一些当时的成长型股票,比如塔可钟【Taco Bell,该公司现在是百胜餐饮(Yum! Brands)的子公司】、Genentech【后来被罗氏(Roche Holding)收购】和家得宝(Home Depot, HD)。

当他1990年离开富达时,该基金的资产规模已经增长至140亿美元。

林奇在几本书中分享了他的成功经验。第一本是《彼得·林奇的成功投资》(One Up on Wall Street) ,该书出版于1989年,也就是1987年股市崩盘两年后。

这本书出版后不久,林奇时年六岁的女儿接到一个电话,她说,“爸爸,沃伦·巴菲特打电话找你。”林奇还以为这是个玩笑。

接过电话后,他听到一个语速很快的男人说道,“我是来自内布拉斯加州的沃伦·巴菲特,很喜欢你的书。我下周要交一份年度报告,可以引用你书中有关卖掉好公司买入坏公司就等于割掉花朵反而给野草浇水那句话吗?”两人后来成了朋友。

林奇的一些用语就这样进入了投资界。“Ten-bagger”(十倍股)是从棒球运动中借来的词,指上涨了10倍的股票,“相当于两个全垒打和一个双垒打,”他写道。(除了投资,林奇对红袜队和其他波士顿球队球员有着详尽的记忆。)

五

林奇建议投资者不要理会市场的总体走向,他把那些过于关注市场走向的人称为“周末焦虑症患者”(weekend worriers),其中一些人参加过《巴伦》的投资圆桌会,而林奇本身多年来一直担任圆桌会小组成员。

由于1929年股市崩盘之后出现了经济大萧条,因此人们往往把股市下跌和经济崩溃联系在一起。然而林奇指出,在过去100年里,股市跌幅超过10%只有60次。

他称,“和股市实际出现回调相比,那些按照回调预期而投资的人亏损更多。”

Baron Capital首席执行官罗恩·巴伦(Ron Baron)说,“我从彼得那里学到的一件事就是做长线投资,股市就是一个买卖场所,除此之外的事都无关紧要。”

私下里林奇是一个随和、健谈和坦率的人,就像他写的书那样。他在讲话时常常自由发挥,经常会很兴奋地回答你还没有问到的问题,或者你几分钟前提到的问题。到最后,你会意识到他是在围绕一个主题谈论各种碎片式而非线性的信息。

在接受《巴伦》采访时,林奇穿着有些发皱的斜纹软呢外套、黄黑格子衬衫、针织领带和Keen登山鞋。他是个居家男人:每天早上都会在一个图片分享网站上看看九个孙子孙女的新照片。

一年中的大部分时间里,他住在波士顿的后湾区(Back Bay),夏天住在马萨诸塞州海岸马布尔黑德(Marblehead)的一所房子里。孩子和孙子孙女经常探望他。

可以肯定的是,林奇也有一些批评者。之前有不少人认为,林奇所说的“买你了解的东西”这样的投资方法过于简单化。

如今,批评之声更多集中在选股这一概念上,在一些人看来,这种做法早已过时。在一个资金管理公司使用人工智能、数字信息迅速传播的世界里,林奇认为消费者比专业投资者更具实际优势的观点可能显得有些古怪。

知名投资顾问和ETF的倡导者巴里·里索尔茨(Barry Ritholtz)称,“林奇有一套互联网时代之前的哲学。

现在信息传播得如此之快,在你得到了某种见解时,已经有一百万人了解了,他们会通过帖子和推文发布在网上,这已经影响到了股市。”

主动型基金经理的业绩落后于基准指数已经不是什么新闻了,这种情况在林奇的时代也存在。大多数指数根据市值决定股票的权重,换句话说,权重较大的是那些已经大涨的股票。

林奇坚持认为,ETF是为那些“没有时间做研究的人”设计的。“我并不是说这是一种不好的投资方式,但是你应该有一个为什么要这么做的理由。如果你每个月都进行调整,要是能做好才怪。”

林奇称,一些重要的信息非常充足而且是免费的、公司演示稿的数据和公司向投资者描述的计划、以及一些指数盲目买入股票——这些其实都“对主动型基金经理构成利好”。

林奇坚信,如果你只投资于一个指数,那么你将永远无法超越它。如果你相信今天广为流传的观点,即未来股市的回报率将普遍较低,那么重温一下你的选股技巧是个明智的做法。

六

林奇坦率承认自己犯过很多错误——有时他似乎更愿意谈论这些错误,而不是谈论自己的成功。“为什么我没有考虑Sherwin-Williams (SHW)?为什么我没有花一个小时研究一下?原因不是太笨了就是懒惰。”

他之前不愿意投资科技公司,因为觉得它们的生命周期太短。林奇称,“我的错误在于以为一些科技公司没有那么复杂。

就像Priceline.com【如今名为Booking Holdings (BKNG)】增长了100倍;我还以为Salesforce.com (CRM)也没有那么复杂;以为买入苹果(Apple)其实和50年买入美国无线电公司(RCA)一样。我为自己对于到底是什么构成了技术的草率分析而感到自责。”

林奇没有透露他个人投资组合中有哪些公司,但你可以感觉到他已经随着时代的变化而改变了,而且他的获利的投资抵消了那些错误带来的影响。

杰夫·韦尼克(Jeff Vinik)称,“如果谈到选股,那么世界上没有谁比彼得·林奇更了解这个话题了。”韦尼克在离开富达创办对冲基金之前曾负责管理麦哲伦基金,他现在拥有全美冰球联盟队伍坦帕湾闪电队(Tampa Bay Lightning)。“这是他骨子里的东西。

股价最终总是随着公司利润变化,如果你投资的公司目前还没有盈利,那你就需要对其商业模式有很好的理解——这种模式可持续吗?竞争会侵蚀多少收入?尽最大努力从他们未来几年可能获得的收入中分得一杯羹。”

离开麦哲伦后,林奇为非营利组织提供咨询,他还为自己和自己的基金会进行投资,同时担任富达的副董事长,为该公司150多名分析师和合伙人提供指导。

来看看该公司基金经理的名单——包括威尔·达诺夫(Will Danoff)、乔尔·蒂林格斯特(Joel Tillinghast)和史蒂夫·怀默(Steve Wymer)等明星基金经理,还有帕特·韦南齐(Pat Venanzi)、史蒂夫·杜福尔(Steve DuFour)或艾迪·尹(Eddie Yoon)等不那么有名的名字,此外还有克里斯·林(Chris Lin)或约翰·丹斯(John Dance)等新人,作为前辈,林奇把这些人都联系在了一起。

他和卡罗琳给包括波士顿学院在内的教育机构进行了大量捐赠(波士顿学院的教育学院就是以他们的名字命名的),(期乐会官方微信公众平台ID:qlhclub)他们还为马萨诸塞州自治区的低收入社区的学校筹集资金,比如Lawrence、Lowell、Lynn和Brockton。

“不平等就等于机会的缺乏,如果没有受过良好的教育,那么从最底层脱颖而出的几率能有多大? ”林奇问道。

林奇打败市场了吗?他通过讲述他已故妻子的个人退休帐户的故事回答了这个问题。从1974年到1978年,她每年只投入750美元。接下来的日子里,林奇夫妇拿出了大约300万美元用于各种婚礼、毕业典礼和蜜月。

2014年卡罗琳因白血病去世后,这笔钱增值到了800万美元(扣除取款费用)。

林奇估计该账户上涨了350000%,用林奇的话说,这等于是一只“3500倍股”。这个账户现在归林奇基金会所有。

另一方面,他称,2019年是“我过去50年来相对比较糟糕的一个年份,我确实赚钱了,但不会告诉你具体数字。股市上涨了29%,我离这个数字还很远。”

不过,林奇补充道,自他退休以来,股市的大幅上涨“进一步证明了成长型股票要好于非成长型股票。对于那些扭亏为盈的公司、估值便宜的公司,如果你选对了,有时可以赚到两倍或三倍,但你不可能总是对的。

”成长型股票是那些“销售额至少每年实际增长15%”的股票,不要把这一点和利润增长相混淆。他警告称,利润的增长有可能反映的是并没有上升至实际增长水平的扭亏为盈。

投资者的关注焦点主要集中在微软(Microsoft, MSFT)、亚马逊(Amazon.com)、Alphabet (GOOGL)和苹果上,这表明“成长型公司非常稀缺,”林奇称。

七

“对我来说,这是一个危险的信号,所有的钱都在流向这几家公司,如果这种趋势再持续几年,我会感到担心。”那么,机会在哪里呢?林奇没有说具体有哪些公司,但他称,

“如果你找不到处于相当于棒球赛第三、第四、第五局的成长型公司,那就看看公司扭亏为盈的形势,看看一些特殊情况。如果我现在这么做,我可能每两个月会飞往中国和日本看看,也许是英国,也有可能是法国。

他认为石油股、能源服务股和天然气股能带来三倍的回报。“从股价上看不出这一点,但是油价现在比一年前上涨了25%,”

他称。“为什么这些股票会下跌?因为每个人都认为世界在未来20年或五年或明年就不会再使用石油了,私募资金想要退出,银行想要减少放贷,这类公司无法进行IPO。”

ETF.com董事总经理戴夫·纳迪格(Dave Nadig)称,“我们生活在这样的一个世界里:金融领域存在大量的计算方法,什么聪明贝塔(smart beta)、定量基金(quant funds)、这个因子那个因子,这一切都掩盖了金融市场的简单性。

关注公司应该关注的是商品销售成本和人才,没有那么多复杂的东西。”纳迪格认为林奇的建议适用于所有任何挑选ETF的投资者

这说明了这样一个事实:有些投资原则是永恒的,即便在人工智能和定量分析的时代也是如此。虽然自从彼得·林奇执掌麦哲伦以来这个世界的确已经改变了,但它仍然是圆的。

八

附:富达麦哲伦大事记

1963年富达设立麦哲伦基金

1965年林奇从波士顿学院毕业

1969年林奇在获得沃顿商学院MBA学位后开始在富达工作

1974年林奇成为富达研究主管

1977年林奇开始执掌富达麦哲伦,当时资产规模为1800万美元

1990年林奇卸任(当时该基金资产规模为140亿美元),担任富达副董事

1990年莫里斯·史密斯(Morris Smith)接任基金经理

1992年该基金资产规模为200亿美元。杰夫·维尼克成为富达麦哲伦的经理

1996年该基金资产规模为550亿美元。鲍勃·斯坦斯基(Bob Stansky)担任经理(1996年6月至2005年10月)。基金从债券转向股票

1997年富达对新投资者关闭了麦哲伦基金,当时资产规模为630亿美元

2000年麦哲伦资产达到1100亿美元的峰值。先锋集团的标普500指数基金取代麦哲伦成为全球最大的基金

2005年资产规模为530亿美元。哈里·兰格(Harry Lange)成为基金经理,把海外股票权重提高到25%

2006年麦哲伦把资本收益分配占资产的比重定在18%

2008年富达重新向新投资者开放麦哲伦。当时资产规模为450亿美元

2011年资产规模为170亿美元,杰弗里·范戈尔德(Jeffrey Feingold)担任经理

2019年萨米·西姆尼加(Sammy Simnegar)开始担任该基金联席经理,范戈尔德宣布有意在年底退休。资产规模为170亿美元

九

彼得·林奇简介:

基金经理、导师、作家、慈善家 ;年龄:75岁 教育背景:波士顿学院学士;宾夕法尼亚大学沃顿商学院MBA

慈善机构任职情况:林奇基金会主席;Inner-City Scholarship Fund主席;哈佛医学院院务委员会委员;波士顿学院理事;Historic New England顾问委员会委员;Catholic Schools Foundation名誉主席

现任职位:Fidelity Management & Research副董事长;导师;执掌富达麦哲伦的时期:1977年至1990年

任期基金回报率:每年29%,几乎是标普500指数的两倍

荣誉学位:15个

出版书籍:《彼得·林奇的成功投资》(One Up on Wall Street)、《战胜华尔街》(Beating the Street)、《学以致富》(Learn to Earn)

每日精彩,欢迎扫描二维码关注期乐会微信公众平台。

感谢作者辛苦创作,部分文章若涉及版权问题,敬请联系我们。

纠错、投稿、商务合作等请联系邮箱:287472878@qq.com