还有几天,就要和2019说再见,迈入2020了!是不是觉得时间飞快,快到今年发生了些什么,都记不起来了?今天,小七就带你一起盘一盘2019年的期货市场上发生了哪些热点事件!

编辑:期乐会-小七;来源:美尔雅期货

一、开年遇上大行情

说起今年的大行情,首先想到的就是年初的铁矿石了。1月份,全球最大的铁矿石生产商淡水河谷发生了溃坝事故,导致铁矿石价格自年初一路上涨。这一涨便持续了7个多月,指数从500点涨到了881点,涨幅达76%。

不过,站的越高,跌的越狠。7月后,随着港口库存逐渐恢复,再加上7、8月份是需求淡季,铁矿石大幅下跌。1个月的时间,几乎跌去7个月的涨幅。之后,铁矿石便陷入了震荡,波动区间大约100点。

这波铁矿石行情可以说是上半年的焦点,当之无愧的领军品种。而且它还是今年全国期货实盘大赛中,参赛账户盈利最多的品种。

紧接着2月份,又发生了期权单日暴涨192倍后又暴跌的过山车行情。2月25日,50ETF1902-C-2800期权合约单日涨幅192倍,一时之间,“从1万到192万仅需一天”的言论刷屏网络。2月26日,该期权合约却掉头狂跌 91.74 %,192万缩水成了16万。

这件事情让大家见识到了期权工具在盈利上的高杠杆性,但同时也意识到了它的巨大风险。随着我国期权市场的快速发展,相信会有越来越多的投资者利用期权工具,所以建议各位投资者能理性看待期权。

二、期货市场夜盘再添新丁,夜盘时间缩短呼应民声

3月25日,大商所发布通知称,自2019年3月29日21:00起增加塑料、PP、PVC、乙二醇、玉米、玉米淀粉和玉米期权7个夜盘交易品种,并将大商所全部夜盘交易品种的夜盘交易时间缩短为21:00-23:00。

增加夜盘交易品种可以让期货市场充分发挥功能,便于我国期货市场国际化,增强国内外两个市场的联动性,满足一部分投资者与产业企业夜间规避价格波动风险的需求。

尤其是此次增加的品种是与国内外品种具有较高联动性的化工品种以及国际化的玉米系列品种夜盘交易,对提高品种价格连续性和有效性,更好满足市场跨品种套利和套期保值交易需求具有重要意义。

缩短夜盘交易时间是顺应投资者呼声,可以让广大投资者能够有更多的时间去休息,利于广大投资者保持身心健康。

部分期货投资者认为,大商所增加夜盘品种、缩短夜盘交易时间是一个好的开端,如果后期其他期货交易所也及时跟进,并科学地设计夜盘上市品种与交易时间,不但不会令期货市场资金和投资者流失,而且还会促进市场活跃度的提高,让广大投资者集中时间与精力来分析市场发展态势和交易,夜盘交易所形成的价格更具有代表性。

正如部分投资者所期望的,12月10日,郑商所也宣布缩短夜盘交易时间,自12月11日当晚起调整全部夜盘交易品种的交易时间为21:00-23:00。

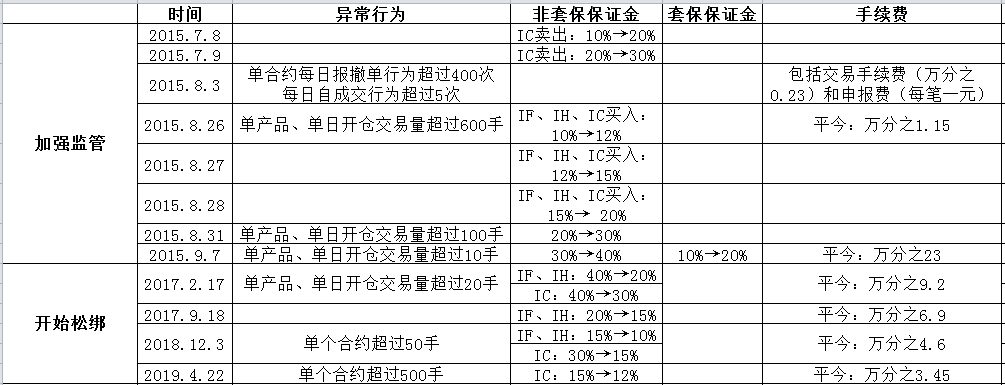

三、股指交易逐渐恢复常态化

2019年4月19日,中国金融期货交易所进一步调整股指期货交易安排:

一是自2019年4月22日结算时起,将中证500股指期货交易保证金标准调整为12%;

二是自2019年4月22日起,将股指期货日内过度交易行为的监管标准调整为单个合约500手,套期保值交易开仓数量不受此限;

三是自2019年4月22日起,将股指期货平今仓交易手续费标准调整为成交金额的万分之三点四五。

这是自2017年以来的第四次放松股指交易调整,此次调整是进一步优化股指期货交易运行、恢复常态化交易管理、促进市场功能发挥的积极举措,有利于进一步满足投资者风险管理需求,引导更多中长期资金进入资本市场,促进产品创新,更好满足各类投资者的需要。

2015-2019期间股指交易调整一览(异常行为监管标准针对非套保客户)

另外,为促进市场平稳运行,中金所还对股指交易机制作了进一步完善,取消市价指令类型中即时成交剩余撤销指令和即时成交剩余转限价指令。

并2017年4月5日起,沪深300、上证50和中证500股指期货各合约限价指令每次最大下单数量调整为20手,市价指令每次最大下单数量调整为10手;5年期和10年期国债期货各合约限价指令每次最大下单数量调整为50手,市价指令每次最大下单数量调整为30手。

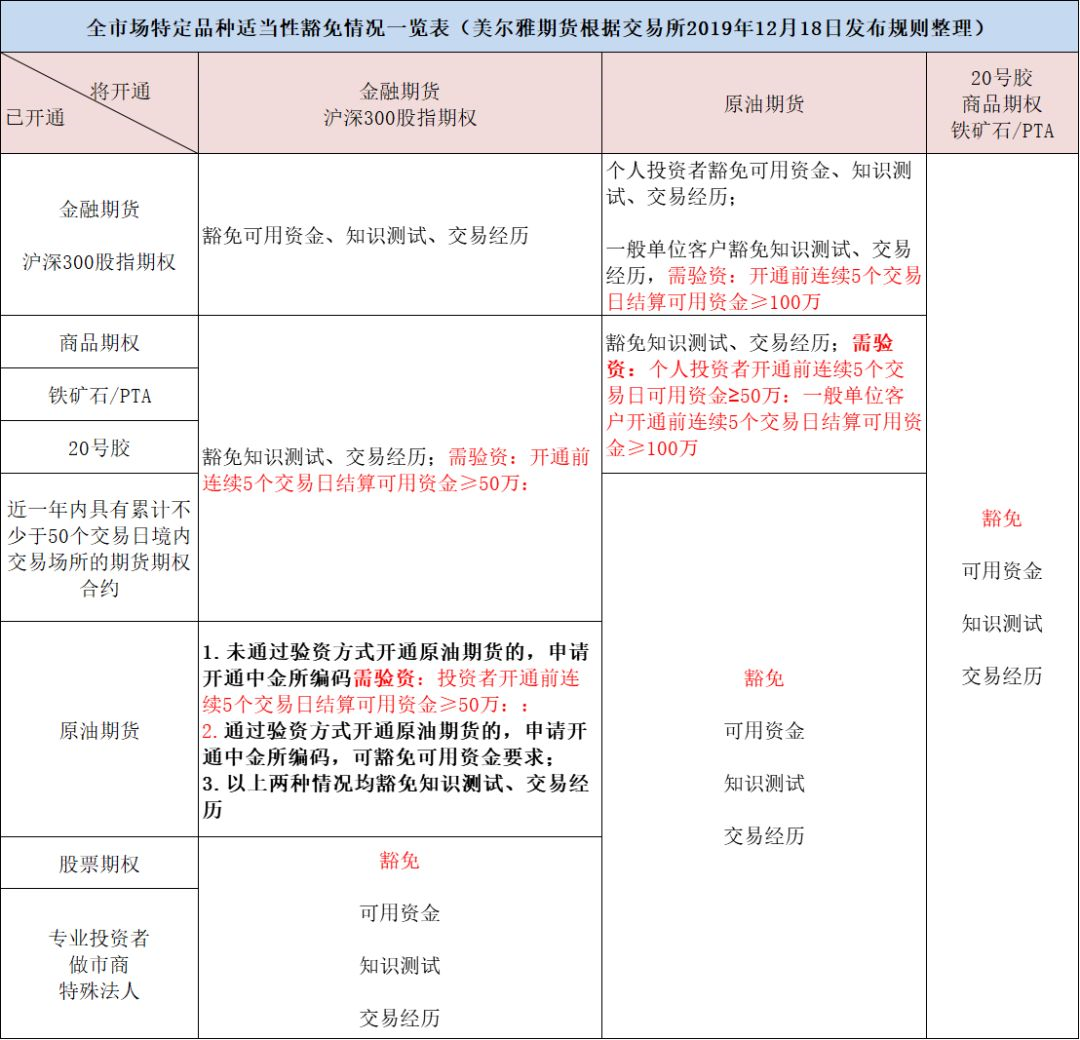

四、期权、特定品种开户流程简化

5月31日,上期所、郑商所和大商所分别公布了修订后的期货交易者适当性管理办法及其配套指引,上述规定自5月31日起实施,三家商品期货交易所此次修订适当性制度,(期乐会官方微信公众平台ID:qlhclub)均统一了期权和特定品种的适当性评估标准,实现了境内交易所的适当性评估互认,增加了对有经验客户的豁免条款,简化了适当性业务流程,这将进一步提高开户效率。

具体流程简化体现在:

1、 修订后,期权和特定品种的基础知识、交易经历、可用资金余额等适当性标准以及执行要求等完全一致,且境内各家期货交易所的适当性管理内容也将实现统一。

客户只需通过一次适当性评估即可同时开通期权和特定品种的交易权限。比如适当性测试只需通过期货与期权基础知识的合并测试,不再需要单独测试。

2、 增加了跨所互认和豁免内容,为符合条件的交易者开通多品种交易权限提供便利。

具体什么意思呢?可以参考下面这张表格:

有意向开期权或特定品种交易权限的小伙伴可以对号入座。

五、看穿式监管

6月13日晚9点起,中国证券监督管理委员会实施的中国期货市场“看穿式监管”政策正式实施。

近年来,证监会一直在倡导“穿透式监管”,“看穿式监管”属于其中之一,是指监管部门可以看穿投资者的账户,清楚掌握每一个账户的交易明细、交易终端等各种信息。

之所以要实行“看穿式”监管,是因为客户交易终端信息采集是重要的市场基础性工作,它可以了解客户真实、准确、完整的信息,使得违法者不敢随便操作市场,保护投资者合法权益,维护期货市场秩序。

“看穿式”监管所收集的信息,将通过加密形式进行传输,最终汇集至期货市场监控中心,并由监控中心共享给期货交易所。期货公司仅执行传输通道义务,监管机构“穿过”期货公司直接对市场交易主体进行监管,所以不用担心个人信息的泄露。

看穿式监管对于绝大部分投资者的正常交易影响很小,对于自行开发程序,比如程序化、高频交易影响较大,看穿式重点监管频繁报撤、多账户和对敲等违反交易规则,扰乱市场的交易行为,是防范风险、加强监管的重要抓手。

六、资本市场迎来新机遇:科创板开板、商品期货ETF问世

科创板是我国资本市场深化改革的一项重要创新,肩负着两大使命,

一是通过资本市场的力量推动经济创新转型,

二是用这块“试验田”推动资本市场基本制度改革。

从2018年11月宣告设立,到改革方案逐步清晰,再到2019年7月22日首批公司上市,科创板 “从无到有”仅用时259天,实现了资本市场制度创新的新速度。

科创板上市交易5个月来,市场整体运行平稳,上市公司数量市值稳步增长,上市企业资质得到市场普遍认可,成为今年资本市场增量改革的重中之重。目前,科创板已有72只个股。

2019年8月27日,国内首批商品期货ETF获批,国内商品期货市场迎来又一批重要的机构投资力量。此次获批的商品期货ETF分别是华夏基金公司的豆粕期货ETF、大成基金公司的有色金属期货ETF和建信基金公司的易盛能源化工期货ETF。

12月5日上午9时30分,华夏豆粕期货ETF已率先在深交所上市交易,成为我国境内首只挂牌上市的商品期货ETF。

商品期货ETF是指以持有商品期货合约为投资策略并跟踪商品期货价格走势的交易型开放式证券投资基金。作为主流投资方式之一,商品指数化投资在国际市场比较盛行。而在我国,商品指数化投资还处于起步阶段。

据了解,除去上述已经获批的商品期货ETF及其联接基金外,目前仍有10只商品期货基金正在走审批流程,投资品种涵盖黄金、白银、铜、白糖等。今年3月,上交所和深交所分别进行了原油期货ETF评审答辩,两家交易所计划各推出两只产品。

七、70个衍生品献礼新中国70华诞

今年是新中国成立70周年,在这个重要的历史时刻,中国衍生品市场也迈入了“70”时代。2019年9月26日上市的苯乙烯期货作为第70个衍生品登上了我国大宗商品舞台,为新中国成立70周年献礼。

1992年10月,深圳有色金属交易所推出了中国第一个标准化期货合约——特级铝期货标准合同,实现了由远期合同向期货交易过渡,我国衍生品市场走出了具有中国特色、符合中国实体经济需求的探索道路,迎来了品种日渐丰富、功能不断发挥的发展时代。

目前,我国衍生品市场已有76个品种,覆盖了农业、能源、化工、金属、金融等领域,服务于从生产到销售的全链条风险管理和定价贸易。

八、期货市场井喷式发展

2019年,期货市场迎来了史上发展最迅速的一年。不管是在品种方面,还是市场资金规模、成交量和持仓量方面,都在不断创历史新高。

上市品种方面,期货、期权新品种出现爆发式增长,截止12月22日,今年已经上市红枣、20号胶、尿素、粳米等7个商品期货和天胶、棉花、玉米、铁矿石等7个商品期权,12月23日将迎来沪深300股指期权的上市,2019年新品种上市数量将达15个,为我国期货市场历年之最。

也就是到12月底,(期乐会官方微信公众平台ID:qlhclub)中国期货市场上市品种数量将达到75个,初步形成商品金融、期货期权、境内境外协同发展的局面。

2019年上市期货、期权品种一览

据目前了解到的消息,各交易所正在筹备或有意向上市的期货品种多达13个。分别是大商所的废钢、气煤,郑商所的铁合金、咖啡、PX、短纤、瓶片、花生,上期所的氧化铝、铬铁、冷轧薄板、低硫燃料油,中金所的30年期国债。

资金方面,相关数据显示,截至10月末期货市场保证金存量达5450亿元,为历史最高,较年初增长25.58%,是继2010年、2015年之后,10年内的第三次大幅增长。

三大市场指标——成交量、成交额和持仓量方面,据中国期货业协会统计,截至11月底,全国期货市场持仓量超过2162万手,也创出了历史新高。

尤其是近来股指期货持仓量稳定在30万手以上,最高达到35万多手,创了历史最高纪录。今年1-11月,全国期货市场累计成交量约35.76亿手,累计成交额约262.74万亿元,同比分别增长30.01%和36.67%。

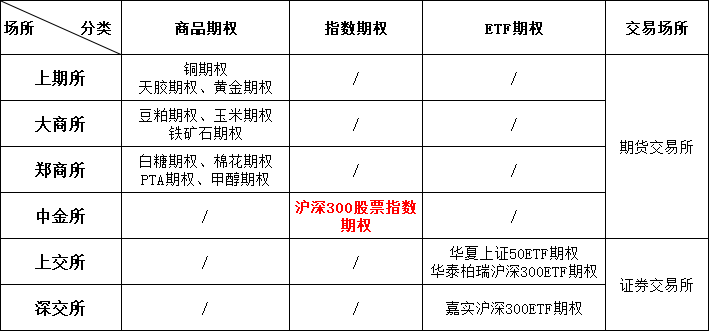

九、期权大扩容,衍生品时代来临

我国商品期权虽然发展历史不长,但是进步迅速,尤其是今年,扩容步伐全面加快,商品、股指、ETF纷沓而至。2017年是我国商品期权市场元年,当时仅上市了豆粕和白糖期权。时隔一年多之后,也就是2018年9月份,才上市了铜期权。

而在短短的4个月之后,也就是今年的1月份,却一次性上市了玉米、棉花、橡胶三个期权,12月已集中上市挂牌了4个期权品种,23日将迎来沪深300股指期权的上市,这是我国首只股指期权。

国内期权品种分类

菜籽粕期权合约也将在2020年1月16日挂牌上市,同沪深300股指期权一起被批准的还有上交所和深交所的沪深300ETF期权,届时国内共有15个期权。另外,豆油、棕榈油、双焦、铝期权也有可能跟大家见面。

十、中美就第一阶段贸易协议文本达成一致

2019年12月23日,新华社发布消息宣布,经过中美两国经贸团队的共同努力,双方在平等和相互尊重原则的基础上,已就中美第一阶段经贸协议文本达成一致,后续需完成法律审核、翻译校对以及正式签署等步骤。

协议文本包括序言、知识产权、技术转让、食品和农产品、金融服务、汇率和透明度、扩大贸易、双边评估和争端解决、最终条款九个章节。同时,双方达成一致,美方将履行分阶段取消对华产品加征关税的相关承诺,实现加征关税由升到降的转变。

中国国务院新闻办、美国贸易代表办公室发布协议部分内容:

1、关税方面,美国同意取消12月15日对剩余1600亿美元商品加征关税,同时对9月已加征的商品(约1200亿美元)关税税率从15%降至7.5%,但继续保留对2500亿美元商品加征25%的关税。

2、扩大贸易方面,中国承诺在未来两年内增加自美国进口商品和服务总额不低于2000亿美元(以2017年进口商品和服务总额为基准,2018年已增加约500亿美元)。

3、农业方面,中国增加购买美国食品、农业和海产品,解决非关税壁垒问题,解除对美国禽肉输华禁令。

4、知识产权方面,中美在保护商业秘密、制药相关知识产权、地理标识、商标以及打击盗版和假冒商品的执法等领域达成共识。

5、技术转让方面,中国承诺在透明、公平和正当程序下进行技术转让和许可。

6、金融服务方面,中国扩大服务领域市场准入,包括银行、保险、证券和信用评级等服务。

7、货币和外汇方面,中美在汇率政策和透明度方面达成共识,包括避免竞争性贬值、制定汇率目标和提高透明度等。

8、争端解决机制,设立领导层级别和执行层面定期双边磋商机制,并建立解决争端的有力程序,以确保各方以公平和快速的方式解决争端。

泽平宏观点评称,中美达成第一阶段协议,降低了脱钩风险,避免了中美贸易摩擦进一步升级,稳定了投资者预期,若落实则是中国改革开放的重大进展,堪比第二次入世。但我们也要清醒地认识到,中美贸易摩擦只是再次阶段性缓和,但并非结束,即使签订部分协议也不意味着一劳永逸地解决了中美贸易摩擦问题,未来仍存变数。

2019年即将过去,你有什么要说的吗?对2020又有什么期待呢?欢迎在留言区告诉我~

本文部分内容整理自交易所、期货日报、金融时报、泽平宏观等

每日精彩,欢迎扫描二维码关注期乐会微信公众平台。

感谢作者辛苦创作,部分文章若涉及版权问题,敬请联系我们。

纠错、投稿、商务合作等请联系邮箱:287472878@qq.com