成功的经验也许是幸存者偏差,但失败的经历一定有其必然原因。错误本身就是一座金矿,投机之道就是认错之道。打算边学习边复盘那些失败大佬的故事,希望能从中有所收获。今天利用了一天时间复盘了尼克里森操作巨额金融衍生品,导致巴林银行倒闭的案例,这个就算第一篇,后面有时间会陆续与大家分享,由于本人才疏学浅,有些观点有一定的局限性,欢迎探讨交流。

巴林银行创立于1762年,至今已有233年的历史。最初从事贸易活动,后涉足证券业,成为伦敦金融中心位居前列的集团化证券商,连英国女皇的资产郡委托其管理,素有“女皇的银行”美称。1995年2月26日,一条消息震惊了整个世界金融市场。巴林银行因进行巨额金融期货投机交易,造成9.16亿英镑的巨额亏损,在经过国家中央银行英格兰银行先前一个周末的拯救失败之后,被迫宣布破产。而酿此大祸的,竟然是一个28岁青年:尼克.里森。

一、事件经过

1.“88888”账户的由来

尼克.里森1992年被巴林银行总部任命为新加坡巴林期货 (新加坡)有限公司的总经理兼首席交易员,负责该行在新加坡的期货交易并实际从事期货交易。 1992年巴林银行有一个账号为“99905”的“错误账号”,专门处理交易过程中因疏忽而造成的差错,如将买入误为卖出等。新加坡巴林期货公司的差错记录均进入这一账号,并发往伦敦总部。1992年夏天,伦敦总部的清算负责人要求里森另行开设一个“错误账户”,以记录小额差错,并自行处理,以省却伦敦的麻烦。由于受新加坡华人文化的影响,此“错误账户”以代码“88888”为名设立。

2.“88888”账户性质的转变

数周之后,巴林总部换了一套新的电脑系统,重新决定新加坡巴林期货公司的所有差错记录仍经由“99905”账户向伦敦报免,“88888”差错账户因此搁置不用,但却成为一个真正的错误账户留存在电脑之中。这个账户却被用来进行交易,甚至成了里森赔钱的隐藏所。里森虚构X神秘客户,实质是利用银行资本越权进行期货股权投机,最终导致银行巨额亏损。

1992年7月17日,里森手下一名交易员误将客户买进日经指数期货合约的指令当做了卖出,损失是2万英镑,当晚清算时被里森发现。但里森决定利用“88888”账户掩盖失误。1993年1月,另一个与此同出一辙的错误是里森的好友及委托执行人乔治犯的,这次价值高达800万英镑。里森做的期货交易中获得的收益正好能抵消八八八八八帐户期权方面的全部损失——这是他做套期交易时已计算好了的。到了七月,市场再度飞涨时,他的财务状况已由亏损六百万扭转为略有盈余。其后,市场价格破纪录地飞涨,用于清算记录的电脑故障频繁,等到发现各种错误时,里森的损失已将近170万美元。无路可走的情况下,里森决定继续隐藏这些失误。急于想挽回损失的里森开始从蓄意隐瞒走向另一种错误:冒险。

1993年7月,里森接到了一笔买入6000份期权的委托业务,但由于价格过低而无法成交。为了做成这笔业务,里森叉按惯例用“88888”账户卖出部分期权。后来,他又用该账户继续吸收其他差错。结果,随着行情不利变化,里森再一次陷入了巨额亏损的境地。到1994年时,亏损额已由2000万、3000万一直增加到7月份的5000万英镑。为了应付查账的需要,里森假造了花旗银行有5000万英镑的存款。其间,巴林总部虽曾派人花了1个月的时间调查里森的账目,但却无人去核实花旗银行是否真有这样一笔存款。

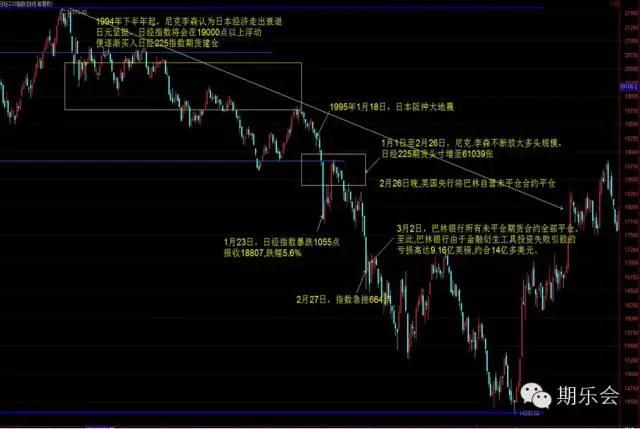

3. 巴林银行巨亏三大推手之一:日经225股指期货投机

1994年下半年起,尼克·里森在日本东京市场上做了一种十分复杂、期望值很高、风险也极大的衍生金融商品交易—日本日经指数期货。他认为日本经济走出衰退,日元坚挺,日本股市必大有可为。日经指数将会在19000点以上浮动,如果跌破此位,一般说日本政府会出面干预,故想赌一赌日本股市劲升,便逐渐买入日经225指数期货建仓。1995年1月26日里森竟用了270亿美元进行日经指数期货投机。不料,日经指数从1月初起一路下滑,到1995年1月18日又发生了日本神户大地震,股市因此暴跌。里森所持的多头头寸遭受重创。为了反败为胜,他继续从伦敦调人巨资,增加持仓,即大量买进日经股价指数期货,沾空前日本政府债券。1995年2月23日,日经股价指数急剧下挫276.6点,收报17885点,里森持有的多头合约已达6万余份。2月27日,日经平均指数再急挫664点,又令巴林银行损失增加了2.8亿美元。截止至当日,尼克里森持的末平仓合约总值达270亿美元,包括购入70亿美元日经指数期货,沽出200亿美元日本政府债券与欧洲日元。

4. 巴林银行巨亏三大推手之二:日本政府债券的空头期货合约

里森认为日本股票市场股价将会回升,而日本政府债券价格将会下跌,因此在1995年 1月16日一24日大规模建日经 225指数期货多仓同时,又卖出大量日本政府债券期货。但1月17日关西大地震后,在日经225指数出现大跌同时,日本政府债券价格出现了普遍上升,使里森日本政府债券的空头期货合约也出现了较大亏损,在 1月1日到2月27日期间就亏损1.9亿英镑。

5. 巴林银行巨亏三大推手之三:日经225指数多头跨期期权

构造方式:以相同的执行价格同时购买相同标的资产看涨期权和看跌期权。由于同时持有相同约定价格的买权和卖权,无论股票价格是升还是降,总有一种期权处于实值状态(盈利),相当于双保险。股票价格波动越大,双保期权的盈利可能越大(最大亏损额是限定的权利金)。这种方式类似于拉斯维加斯那种被称之为“过或不及”的足球赌博,即赌球赛的结果超过或不及某一比分,而里森赌的是日经指数超过或不及某一点数。但是,只要市场价格稳定在一万八千点,你就可以同时得到售出两种期权的期权费。 94年11月下旬或者12月,又开始用跨式期权策略,但事实上,94年12月和1995年的1月,日经225指数一路下挫。

在英国央行及有关方面协助下,3月2日,巴林银行所有(不只新加坡的)未平仓期货合约(包括日经指数及日本国债期货等)分别在新加坡国际金融期货交易所、东京及大阪交易所几近全部平掉。至此,巴林银行由于金融衍生工具投资失败引致的亏损高达9.16乙英镑,约合14亿多美元。

二、复盘分析

关于巴林银行倒闭原因,其他文章多从银行内部管理不力,风险控制不严等方面进行了阐述,本人主要想从里森关于对日经指数交易的角度进行剖析。

20世纪80年代,日本与美国的双边贸易摩擦不断加剧,贸易战逐渐升级到汇率战,美日等国出现了著名的“广场协议”,引发日元急剧升值,并伴随着资产价格的迅速膨涨和经济结构的快速调整。20世纪90年代的日本,正处于泡沫经济崩溃的悲惨时期。从总体上来说,自1990年起,日本经济即处于衰退之中。进入1992年,国内失业率开始大幅上升,甚至出现了小规模的破产高峰。

1988年——1997年日经225指数走势月线图

1988年——1997年日经225指数走势日线图

由图看出,日经指数从1989年12月38957点见顶转入熊市,开始月线级别的下跌。于92年8月—95年8月开始长达3年的箱体整理。

里森做的期货交易中获得的收益正好能抵消88888帐户期权方面的全部损失——这是他做套期交易时已计算好了的。到了七月,市场再度飞涨时,他的财务状况已由亏损六百万扭转为略有盈余。

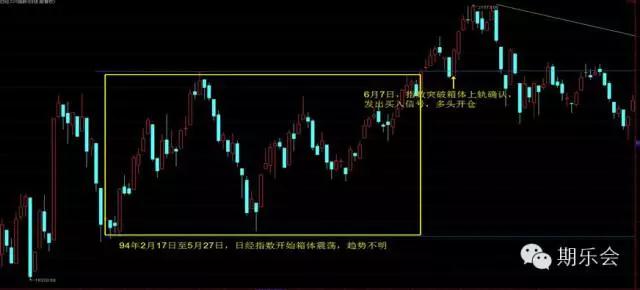

94年2月17日至5月27日,日经指数开始箱体震荡,趋势不明。

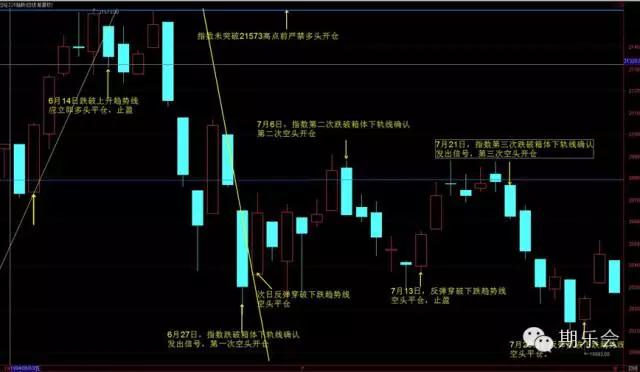

6月7日,指数拖箱体上轨并确认,发出买入信号,多头开仓。点评:里森这一步操作是正确的。

6月14日跌破上升趋势线,应立即多头平仓,止盈

指数未有效突破21573高点前严禁多头开仓

期间正确的操作应该是:

6月27日,指数跌破箱体下轨确认,第一次空头开仓;次日反弹穿破下跌趋势线,空头平仓。

7月6日,指数第二次跌破箱体下轨线确认,第二次空头开仓,7月13日,反弹穿破下跌趋势线,空头平仓。

7月21日,指数第三次跌破箱体下轨确认,第三次空头开仓;7月28日反弹穿破下跌趋势线,空头平仓。

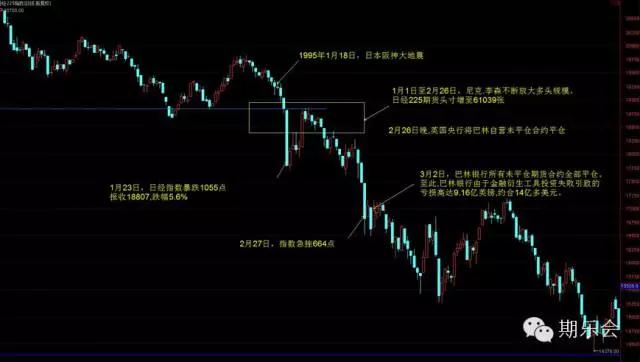

由上图看出,94年8月至95年1月,日经指数再未上升至20877高点,一路下挫,可进行3次空头开仓操作。

而尼克里森1994年下半年起,他认为日本经济走出衰退,日元坚挺,日经指数将会在19000点以上浮动,并认为如果跌破此位,日本政府会出面干预,故想赌日本股市劲升,便逐渐买入日经225指数期货建仓,并于94年11月下旬开始用跨式期权策略。

1995年1月18日,日本阪神大地震;1月1日至2月26日,尼克里森不断放大多头规模,日经225期货头寸增至61039张;1月23日,日经指数暴跌1055点,报收18807,跌幅为5.6%。

三、经验教训

1. 赌徒心态。我甚至都能体会到里森孤独绝望的孤注一掷的赌徒心态。他在试图平仓自己多头头寸的时候,经常会不小心发现自己又累积了500份多头。最后,整个市场只有他一个人在买,在看多,而他周围的经纪人全成了他的交易对手。当他在1995年2月积累了6万多张日经多头(折合约100亿美金),他已经完全丧失交易员必须的冷静和客观,他不再有能力观察市场,却经常以为可以操控市场。事实上,他确实经常可以令市场反弹个100-200点,而且,一旦失去了他的买盘,市场就显现出羸弱的疲态。

2. 逆势操作。善战者,先胜而后求战。基本面看,日本经济自1990年起开始衰退,不具备牛市基础;技术面日经指数自94年6月反弹见顶后一路下挫,不具备上涨特征。而尼克里森逆势多头开仓,尼克里森持的末平仓合约总值达270亿美元,包括购入70亿美元日经指数期货,犯了兵家大忌。在强大的趋势力量面前逆势而为,无异于螳臂当车,飞蛾扑火。

3. 时机错误。事实上,日经指数在里森做多的时候,也确实处于某级别下跌趋势末期。但是,市场在很多时候,都证明空头(或多头)在最后抵抗的时候也是非常凶猛的。高明的交易者总是等待一方力量竭尽枯竭的时候,收获渔翁之利,给顽抗者最后一击。在一方力量仍然未到强弩之末的时候,贸然迎击并非明智之举。我们必须要尽量躲避市场最后的反扑,努力使自己不要被消灭在黎明前的黑暗。里森的多头成本大约位于18000附近。事实上,他在1995年2月底被新加坡警方抓获,而日经指数于1995年6月底7月初的时候,探至14000左右的低点,并在其后一年的时间里展开了强力的单边反弹,最高反弹至22750的位置。当然,可怜的李森已经在监狱中服刑了,而他所巴林银行,也等不到艳阳高照的这个时刻了。

4. 没有纪律。投机导师利弗莫尔说过:如果一个人犯了错误,那么现在他应该做的唯一的事情就是改正错误,不要一错再错。94年8月至95年1月,日经指数一路下挫,跌破多条关键支撑线,在巨大的风险来临时,可怜的尼克里森未能严格执行纪律及时平仓止损,在错误的道路上继续坚持,进一步走向了覆灭。

每日精彩,欢迎扫描二维码关注期乐会微信公众平台。

感谢作者辛苦创作,部分文章若涉及版权问题,敬请联系我们。

纠错、投稿、商务合作等请联系邮箱:287472878@qq.com