作者:林奇法则

来源:雪球、小基快跑

对于国内专业投资者而言,杰里米 • 西格尔的《投资者的未来》是本经典投资著作。

在这本书中,西格尔对美股历史数据进行回溯,总结出高回报美股上市公司的一些规律,为投资者提供了一个选择股票的有益框架。

这些规律中,不乏一些很有意思的结论,比如科技创新类公司的回报反而不及一些大家认为已经过时的行业。

“

投资者对于增长的不懈追求——寻找激动人心的高新技术、购买热门股票、追逐扩张产业、投资于快速发展的国家,常常带给投资者糟糕的回报。

事实上,增长率本身就可能成为投资陷阱,吸引投资者购买定价过高的股票,投身过度竞争的产业。

尽管科技创新刺激了经济增长,但它对投资者却不那么“友善”。

看看那些在低速发展甚至萎缩下滑的产业中拥有数十年历史的历久弥坚的老公司,它们提供的投资收益超过了“勇猛进取”的后来者。

许多被认为已经过时的产业部门(比如铁路和石油)事实上击败了市场。

然而,A股对这方面的回溯以及介绍很少,A股是否和美股相同,又或者有一些自己的独特性?

今日我打算用一篇文章来给大家介绍一下A股的历史数据,通过历史数据对未来做一些展望。

我选取了哪些数据?

由于A股上市时间较短,为了使数据能更多的反映长期收益率指标,我尽量选取了上海A股代码601000之前的所有公司,深圳主板的公司以及中小板前100家公司。

这样除了少量是2004年以后上市的公司,大部分都是上市超过15年的公司,公司总数233家,集中在几块比较重要的行业:

制造业(包括家电,汽车,工程机械等)、医药(包括西医,中医,医疗器械等)、通信业、日用品、食品饮料、软件,能源、旅游、零售业、矿业、金融、交通运输(包括机场,高速公路,航空业,港口等)、公共事业,工程建设,房地产、材料(包括水泥,钢铁,化工,纺织等)。

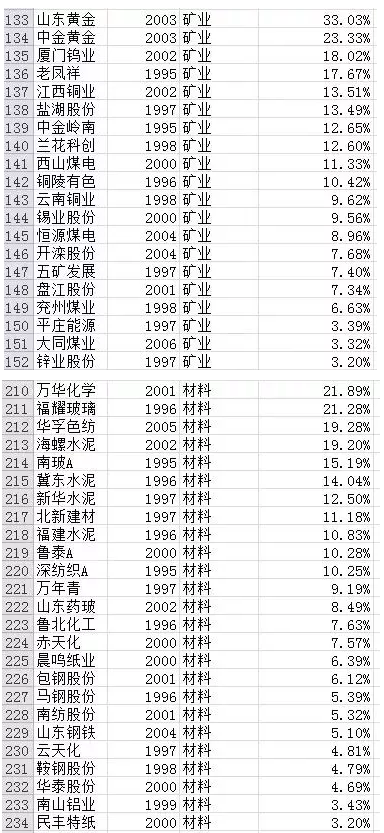

先来看看过去20年回报率前50的公司,投资方式为上市就买入一直持有至今,股价采取后复权:

占比情况:

医药公司19家(38%)

制造业7家(14%)

食品饮料5家(10%)

房地产5家(10%)

矿业4家(8%)

材料4家(8%)

零售业2家(4%)

金融1家(2%)

日用品1家(2%)

公共事业1家(2%)

软件1家(2%)

医药和食品饮料合计占比接近50%,这个和《投资者未来》里面介绍的美股情况较为吻合,说明医药和食品饮料是出现优秀公司的温床,需要投资者加以关注,未来这两个板块仍是重点。

制造业在中国过去20年也创造出了很多优秀的公司,未来这个领域也值得我们重点关注,毕竟美国的通用电气,通用汽车,日本的家电和汽车业回报率也不错。

第一名苏宁云商给我们揭示了一些信息,零售业也会经常出现回报率很高的公司,比如美国的沃尔玛,好市多等,因此这块也是值得我们花些时间,但难度较大。

这个表格里面有很多2003-2004年上市的公司,回报率占了一些优势,因为2003-2005年A股的估值非常低,这个时间点买入会有估值和业绩的双击,这也是需要考虑进去的因素。

很多人可能没有想到银行的落选,后面会专门介绍。可以说中国和美国的回报率排名有类似的地方,也有一些不同的地方,中国的制造业板块可能会出现不错的公司,因为美国后来更重视服务业发展,互联网板块以后可能会出现回报率较高的公司,美国已经开始呈现出一些现象。

似乎对未来A股的重点研究方向应该集中在4个方面:医药,制造业,食品饮料,互联网。接下来我来说说各板块的情况。

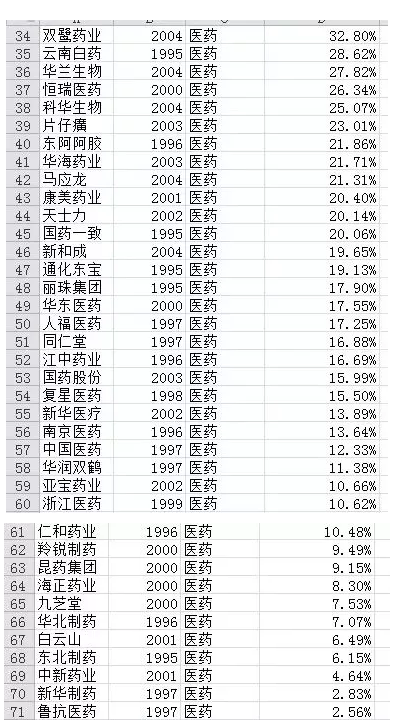

医药

虽然医药板块回报率较高的公司占据很多,但是细分到医药板块还是需要注意;

首先老字号中药公司回报率普遍不错,这个板块需要我们重点关注,东阿阿胶连续多年提价,同仁堂旗下也有很多老字号产品销售不错,这不前段时间治疗痔疮的老字号公司马应龙又华丽丽的提价了,有的时候不服不行;

优秀的西医制药公司收益率普遍不错,恒瑞医药,复星医药,丽珠集团,血制品公司表现也不错,两家公司回报率很高,原料药相对表现较差,因此对于西医制药应该关注研发力度投资较高的公司或者综合性平台公司,尽量避免技术含量较低的公司。

建议重点关注:中药老字号,研发实力强的制药公司。

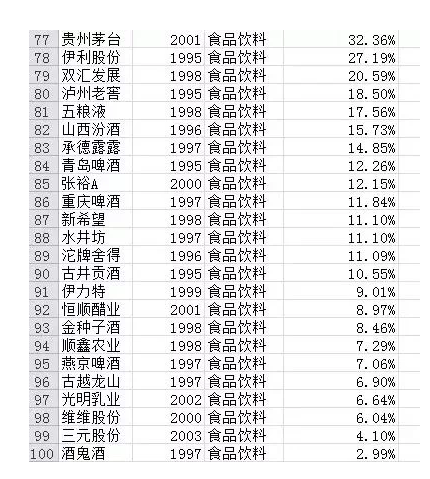

食品饮料和日用品

由于日用品很多公司上市较晚,或者早期的被借壳,数据较少。

食品饮料虽然多出大牛股,比如伊利公司上市回报率可能是所有公司里面最高的,但是收益率不达标的公司依然比比皆是,这个行业成功的公司有两类;

第一有极强的品牌价值,有上瘾性,其他公司无法替代的,比如茅台,五粮液,泸州老窖,看来还得照着8大名酒的路子寻找;

第二类就是做成了全国性企业,典型代表:伊利股份,双汇发展。因此品牌价值不强的公司只能走这个路子,如果无法做到全国市场回报率很难非常高,比如三元和光明。

啤酒行业和红酒的整体表现一般,品牌价值一般,虽然做到了全国市场,但是作为舶来品和国外公司竞争中需要较高的智慧。

日用品整体的表现平平,家化的表现最好,说明日用品里面快消品似乎是更好的选择。

建议重点关注:品牌价值强的白酒企业,全国性大型食品企业。

制造业

制造业非常有意思,差的很差,好的很好,其中彩电企业回报率普遍一般,然后是国产汽车,除了上汽集团回报率较高,其他都低于15%。足以说明乘用车领域竞争激烈。工程机械整体表现不错,值得关注。

建议重点关注:白色家电三巨头和小家电的优秀企业,工程机械行业两强三一和中联。

软件和通信业

如果时钟拨回到20世纪初,问大家最看好的行业是什么?一定包括软件和通信行业。

那么我们来看看这两个行业的表现,我们可以看出,除了东软集团回报率较为出色,其他公司如果光看回报率非常一般。

通信业除了华为,其他公司表现也较为一般,当初的美国也是极为看好通信业,结果回报率也是惨不忍睹,通过回报率观察,我们可以看出热门行业在二级市场的回报率很少有拔尖表现,大部分表现平庸,请始终记住回报率和行业是否热门无关。

建议重点关注:无。

旅游(休闲娱乐)

由于早期上市的相关休闲娱乐公司较少,数据采样可能不够完善,通过6家公司的表现可以看出这个行业也较难出现大赢家。

景点如峨眉山和黄山旅游,首先无法异地扩张,再者景点价格长期受国家管制,休闲旅游行业市场足够大,竞争激烈,传统的公司很难胜出,比如中青旅等。

也许平台型的互联网公司或者异地复制游乐园公司会有机会,比如携程网和宋城演艺。

建议重点关注:互联网平台型公司和类似迪士尼的乐园公司。

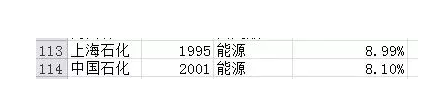

能源

国内的能源基本是国家垄断,上市公司很少,回报率一般,对于长期投资者吸引力不大。

建议重点关注:无。

零售业

零售业的整体回报看似还不错,特别低的较少,大部分都在10%以上,如果要取得较高的回报率,还是需要连锁类型的,否则只能居于自己的区域很难有超额的回报;

国内的的部分零售业都是百货店,且集中在自己的省份,只有苏宁算是真正全国意义上的连锁企业。

建议重点关注:连锁类型零售企业。

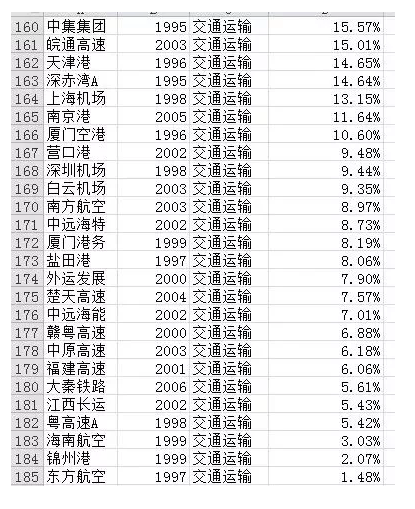

矿业和材料

矿业类出了几个收益率较高的公司,其中有三家是黄金股,其他类别的表现相对较差且平淡,都说买黄金抗通胀,我看还不如买黄金股。

材料类里面钢铁公司和化工公司普遍表现较差,而水泥公司表现较好,前几天和一些人讨论,主要原因是钢铁重量重价格高,水泥重量重价格低,这样运费就是一个很重要的因素,因此钢铁面临的是全国性竞争,而水泥是区域性的,水泥表现肯定要更好一些。

材料头两名,一个是MDI生产者,国内基本就此一家,福耀玻璃在汽车玻璃领域也是全球前三,据说目前已经做到了第一。

建议重点关注:矿业中的黄金股公司,材料中处于全球少数几家竞争的行业。

金融

说到大家关心的金融行业,尤其是银行,我们看到很多银粉经常讨论哪个银行表现好,实际一看回报率差距并不大,说明银行差异化并不明显;

综合来说国内的银行业表现中规中矩,真的要投资银行股不如买个银行指数,银行基本处于中等收益行列,但是还算不上超级明星。

建议重点关注:无。

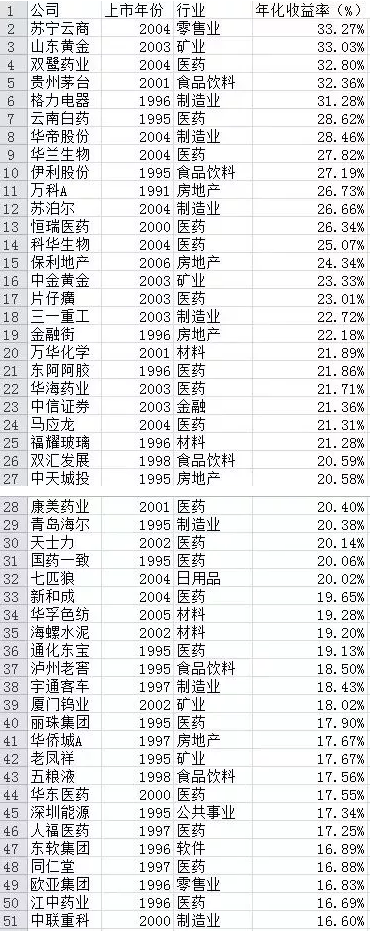

交通运输

航空公司表现整体较差,高速公路和机场表现也很一般,港口表现稍好,这个版块没有什么特别出色的公司,虽然偶尔会出现一些阶段性的公司,但是对于长期投资者并不需要重点关注。

建议重点关注:无。

公共事业

火电企业普遍表现不佳,主要原因煤炭价格较高,导致火电企业成本较高,另外一端火电价格受国家管制,很难有大幅度提高,水电整体表现要更加出色一些,不过长期来看也很难提供超额收益。

建议重点关注:无。

房地产和工程建设

由于这些年中国房地产的大幅增长使得很多全国性企业提供了很高的回报率,但是随着中国城镇化的后期二手房销售占比逐渐提高,对于这些新房销售公司的业绩会有一定影响,后续会如何表现目前我很难看清,工程建设的回报率也是马马虎虎,没有什么出色表现。

建议重点关注:无。

最后说说我的重点关注:

中药老字号

研发实力强的制药公司

白色家电三巨头和小家电的优秀企业

互联网平台型公司

类似迪士尼的乐园公司

连锁类型零售企业

每日精彩,欢迎扫描二维码关注期乐会微信公众平台。

感谢作者辛苦创作,部分文章若涉及版权问题,敬请联系我们。

纠错、投稿、商务合作等请联系邮箱:287472878@qq.com