。”但彭博社并未透露这家公司的身份。

彭博社报道称,“一家公司囤积了伦敦金属交易所追踪铜库存的一半。”但彭博社并未透露这家公司的身份。

宗商品咨询公司T-Commodity董事总经理Gianclaudio Torlizzi表示:“这意味着铜供应正在收紧。某个大交易商可能正试图逼空。”

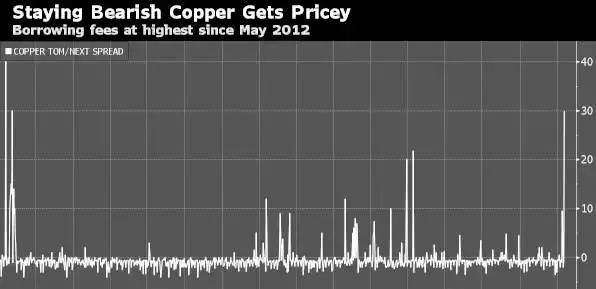

为了维持现有空仓,空头们需要买入现货铜,并在期货市场开立空单。衡量这一过程成本的“tom-next spread”本周二飙升至30美元/吨,为2012年5月以来新高。而前天是本月第三个周三,恰好是空头们换仓的时点。

控制一半的LME库存,这并不是第一次有人这么做。

1980年,Hunts进行了铜市操控,让铜的价格出现了短期的暴涨。而这次的情况不同,这家身份未被透露的操控公司正在努力让实物黄铜的价格降低。通过控制了一半的铜库存,这个交易者(指操控铜库存的公司)可以推高空头仓位滚动(即维持空头仓位)相关的费用,从而让投机者更难以保持自己的空头。

实际上,正如下面的图所显示的,本周,借贷成本来到了三年以来的最高,看起来就像是有人正在使用策略去惩罚空头。这个策略与Shkreli对KBIO(制药公司采取)的策略有可比之处。Shkreli购买了KBIO公司70%的已发股票,随后从借贷池内移除了这些股票,导致了大规模的空头轧平。

在其免责声明警告中,彭博社表示,这种情况反映了伦敦金属交易所交易的危险。合同是用实物金属结算的,如果投机者没有相抵持仓仓位,那么平仓时就会付出高昂的代价。基金经理们正在持有伦敦金属交易所的净空头仓位,由于中国需求恢复的迹象尚未出现,铜的价格在去年下跌了23%。

与此同时,在铜价格可能出现剧烈波动前,市场参与者静静地退到了一边。

总部位于米兰的咨询公司T-Commodity srl董事总经理Gianclaudio Torlizzi表示,“一个大型交易商可能正在逼空市场。这是一个信号,表明铜的供应面正在收紧。”

本周三许多交易者进行了换仓。为维持一个空头仓位,交易者必须得买进实物铜,并在期货市场开立空单。衡量这一过程在一天内产生成本的标准tom-next spread已经在周二暴涨到了30公吨,创下自2012年5月以来的最高水平。

实物铜数量的下跌意味着铜的流动性在消退,这会导致剧烈的价格波动。自去年8月份以来,铜库存已经下跌了超过40%,让维持空头仓位代价更高。

图:铜的库存在收缩,伦敦金属交易所的铜库存接近了一年来的低位

那么是谁在操控价格正在下跌的铜?(控制了大量铜库存的)嫌疑人是一家名字未被透露的公司。“据1月19日的交易数据显示,两家公司持有了40%-49%的铜库存以及短期仓位。交易数据显示的是持仓量占总可用库存的比例。虽然伦敦金属交易所提供了大额仓位的规模数据,但并没有披露其背后的持仓者。”

人们可能想问的不是哪一家公司在背后进行着操控,而是哪一个国家。

不管是谁在背后努力人为的去推高铜价——这可以解释最近以来铜价格的强势——人们可能禁不住会想问,操控是如何开展的,因为历史上几乎没有“操控”的做法最终不铩羽而归的。

并且不仅仅是铜市会出现操控,操控在铜市并不算新鲜,但很少有操控案例能像滨中泰男(Yasuo Hamanaka)的案例一样出名。滨中泰男被称为铜先生,对那些不熟悉滨中泰男的人来说,可以看看他在20世纪90年代中期做了什么。

1

铜王:建立在操控之上的帝国

自20世纪90年代以来,大宗商品市场变得越来越重要了。更多的投资者,交易者和商人在购买期货合约,对冲仓位进行投机,大肆利用构成大宗商品市场的复杂金融工具。在所有的活动中,那些依赖于期货合约的投资者为去除风险会对操控市场的大型投机者表示担忧。在本文中,我们将回顾过去,看看大宗商品市场中最大的操控案例,了解这对期货的未来意味着什么。

铜先生滨中泰男的身上还笼罩着神秘的光环。他在交易商住友商事出现的亏损额也是很神秘的。滨中泰男曾任住友商事金属交易部的首席交易员,控制了世界铜供应的5%。这听起来是个很小的数据,因为别人控制了95%的铜供应量。然而,铜是一种缺乏流动性的金属,很难在世界范围内进行转移来满足短缺。比如,美国市场上铜短缺会堆升铜价升高,但这一供求关系不会因为产铜过多国家向美国出口铜而立刻消失。这是因为铜的存储,运送和再存储的成本是很高的,这些成本能抵消价格差距。在世界范围内调配铜面临着很大的挑战,即便是最大的玩家持有的铜供应量也是很小的一部分,这两个因素让滨中泰男控制的5%的铜显得很重要。

2

建立

住友商事拥有大量的实物铜,位于仓库和工厂内,也位于其持有的大量期货合约内。滨中泰男利用了住友商事的规模和其巨大的现金储备来通过伦敦金属交易所控制和逼空市场。作为世界最大的金属交易所,伦敦金属交易所的铜价主宰着世界的铜价。滨中泰男一直人为的抬高铜价,持续的时间快达到了十年,直到1995年,这样一来,滨中泰男就能通过出售住友商事的实物资产来获得大量利润。

除了铜的销售,住友商事还通过处理其它铜交易来收取佣金,从而获利不少,因为佣金是按已出售或是已交付大宗商品价值的比例计算的。人为抬高的价格让住友商事在所有其处理的铜交易商都获得了更大的佣金。

3

打击空头

许多投机商和对冲基金都知道滨中泰男在进行市场操控,知道他在做多实物黄铜和期货黄铜。每当有人试图去做空滨中泰男,滨中泰男就会往其仓位中持续注入现金。由于他的资金比较充裕,滨中泰男总能打败空头。滨中泰男的多头现金仓位总能迫使任何做空铜的投资者要么选择交付实物黄铜,要么就是以一个很高的价格选择平仓。

与美国不同,伦敦金属交易所不需要进行强制仓位报告,也没有统计显示未平仓量情况,这给滨中泰男带来了帮助。基本上,交易者知道价格太高了,但他们不知道滨中泰男到底控制了多少铜,到底有多少现金储备。最终,大多数交易者都斩仓止损,让滨中泰男得逞。

4

铜先生的坠落

没有东西能永远持续。滨中泰男对铜市场的操控也是如此。1995年,铜市场的条件发生了改变,这很大程度上可归因于中国矿业的复兴。铜的价格本来就已经很高了,供应的增加更给市场带来了回调的压力。住友商事因为市场的操控获得了大量的利润,但当铜的价格即将出现大幅下跌时,住友商事仍然在做多铜,这家公司被落在了后面。

更糟糕的是,做空其仓位——也就是通过空头仓位来进行对冲——将会让其大量的多头仓位出现更快的亏损,因为通过空头来对冲是与其自身对抗。虽然滨中泰男努力设法去让其不正当所得在完好无损的情况下抽身而退,但伦敦金属交易所和大宗商品期货交易委员会已经开始调查世界范围内的铜市场操控。

5

否认

针对伦敦金属交易所和大宗商品期货交易委员会的调查,住友商事的应对是把滨中泰男“调出”了其职位。铜先生被解除职位又把铜市场空头给带了回来。铜的价格出现了下跌,住友商事宣布其已经亏损了超过18亿美元,并且由于多头仓位是在一个糟糕的市场中被平的,住友商事的亏损可能高达50亿美元。住友商事还称滨中泰男是一名流氓交易者,公司管理层完全不知道他的行为。滨中泰男被控在一张表格上伪造了他的主管的签名,并且被判有罪。

住友商事的名声受到了损害,因为大多数人认为住友商事不可能不知道滨中泰男对铜市场的操控,尤其是该公司已经从滨中泰男对市场的操控中获利好几年了。交易者认为住友商事肯定知道滨中泰男的行为,因为每次投机者试图去撼动滨中泰男的价格时,住友商事都会给滨中泰男汇入更多的钱。

6

后果影响

针对指控,住友商事把摩根大通和美银美林也牵连了进来。住友商事指责这两家银行通过诸如期货衍生品在内的渠道给滨中泰男发放贷款,从而能让他对市场的操控持续进行。这三家公司都各自起诉了对方,并且在某种程度上都是有罪的。这次指控也损害了摩根大通的名声,就像在安然事件以及能源交易公司Mahonia事件中摩根大通受到的指控一样。至于滨中泰男,他被判入狱服刑,事后并未发表评论。

每日精彩,欢迎扫描二维码关注期乐会微信公众平台。

感谢作者辛苦创作,部分文章若涉及版权问题,敬请联系我们。

纠错、投稿、商务合作等请联系邮箱:287472878@qq.com