导读:

今天要和大家分享一个赌徒成为市场宗师的故事,这个赌徒大家应该也很熟悉,他是华尔街的风云人物,被称之为“华尔街终结者”的维克多·斯波朗迪。

来源:《专业投机原理》

巴伦周刊曾这样评价他:“近30年最成功的价值投资者是巴菲特,最成功的投机家是索罗斯,但在美国市场、在华尔街的交易中,最牛之人是要数维克多·斯波朗迪。”

从赌徒到市场宗师

1、一条永生难以忘怀的经验

维克多在华尔街征战几十年,足迹遍布外汇、股票、债券、期指、期权及商品等各个领域。从1971年开始独立交易以来,截至1988年1月,他的交易账户不曾在任何一年发生亏损。

但这样厉害的一个人,起初只是名赌徒,尽管是名赌徒,维克多也很努力,为了练习玩牌技巧,他随身都带着一副牌。因此在他的16-20岁,他靠着扑克赌局与牌技魔术表演,收入颇丰。

1965年下半年,维克多发现扑克赌博是一种处于法律边缘的行业,显然不适合作为一生的职业。之后他翻阅《纽约时报》的就业版,发现生物学家、物理学家与证券交易员的收入最高,每年达2.5万美元。他很清楚自己对胜算的掌握技巧远胜过分析细胞或原子,于是便前往珀欣公司从事报价的工作,目标是成为华尔街的交易员,实现自己对自由的理想。

在珀欣公司工作期间,维克多开始观察金融领域内的成功操作技巧,并阅读所有相关内容的书,晚上还到皇后学院进修经济学与金融学。(期乐会官方微信公众号平台ID:qlhclub)

1966年年底,维克多进入雷曼兄弟公司工作,负责为其中12位合伙人整理账目与交易记录。这期间,他观察了投资银行的作业情况,并了解这家世界上最大的市场参与者之一是如何操作股票与期权投资组合的。于是他逐渐理解期权的运作方式,并因此成为期权会计账的专家。

在雷曼兄弟,维克多还学到了一条让他永生难以忘怀的经验,就是不可以基于帮助朋友的立场,免费提供任何有关市场的建议。当时他登录账目账目时,发现雷曼兄弟公司不断地为其信托基金买进超级电子的股票,尚对投资懵然无知的他,将此事告诉了朋友。朋友听信他的说法,以每股44美元的价位买进不少股票,但随后的几个月,该股票一路跌至30美元,最后朋友卖出所持的股票,总共亏损4万美元。这让维克多很难受,远甚于自己出现损失。这也是他最后一次建议朋友买进某只股票,但不幸的却不是最后一次误信别人“应该知道自己在做什么”而建立头寸。

2、1971年成立雷纳期权

1968年至1970年,维克多在法勒·施米特公司从事期权中介的工作,每撮合一份合约可以赚取固定的佣金6.25美元。这期间他也为一位客户斯塔雷特·斯蒂芬斯管理自己的第一笔对冲基金,但1969年斯塔雷特去世了,该基金也随之解散。为了追求更大的独立空间,他离职前往美国期权公司,后因为薪水的问题,进入马什·布洛克公司工作。在这家公司,维克多运用过去积累的判读盘势的经验与期权的知识,第一次利用股票与期权来配合交易。不幸的是,维克多在马什·布洛克公司所获得的待遇几乎是美国期权公司的翻版,唯一的差别仅是手段而已。过了6个月左右,他认为唯有自行创业才是根本的解决之道。于是他找到一位提供资金的合伙人,并聘用了一些优秀交易员,在1971年年中成立了雷纳期权公司。雷纳期权在很短的时间内就成为全球最大的场外交易证券期权交易商,先后收购了芝加哥期权交易所的多个会员,随后在1977年并入机构经纪商Weeden公司。

3、在非常稳定的情况下,经年累月地赚钱

维克多曾总结,1966~1977年的11年,是他的学徒时期。从1978年开始,维克多便开始了自己更为耀眼的交易生涯,他通过州际证券公司成为一位独立作业的承包人,这段时期,他交易股票、债券、期货以及期权,每年平均收入为60万美元。

维克多曾在交易生涯初期就为自己设定了一个目标:在非常稳定的情况下,经年累月地赚钱。这个目标显然他已经实现了,因为从1971年开始独立交易以来,截至1988年1月停止从事例行的盘中交易为止,他的交易账户不曾在任何一年发生亏损。1972年7月至1987年12月,他为自己与所管理的账户总共赢得1000万美元的毛利。

1-2-3准则

维克托有一个非常有名准则,称之为1-2-3准则。

具体来看,价格走势有三种基本的变动,它们之间的相互配合,可以界定任何市场的趋势变化:股票、商品、债券等等。

1、趋势线被突破,价格穿越绘制的趋势线。

注:1990年价值线现货指数——突破中期趋势线。当价格穿越一条绘制适当的中期趋势线时,这是趋势变动的第一个征兆,即1-2-3趋势变动准则的第一种情况。

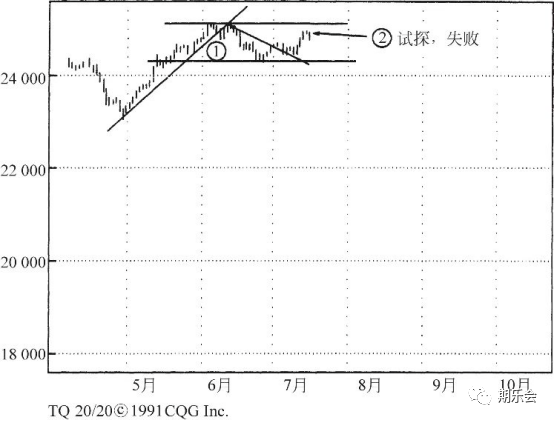

2、上升趋势不再创新高,或下降趋势不再创新低。

例如,在上升趋势的回档走势之后,价格虽然回升,但未能突破先前高点,或仅稍做突破后又回档。类似情况也会发生在下降趋势中。这通常被称为试探高点或低点。这种情况通常,但不是必然发生在趋势变动的过程中。若非如此,则价格走势几乎总是受到重大消息的影响而向上或向下跳空,并造成异于“常态”的剧烈价格走势。

注:1990年价值线现货指数——测试先前的中期高点而失败。当价格接近而未能到达先前的高点时,这是趋势变动的第二个征兆,即1-2-3趋势变动准则的第二种情况。

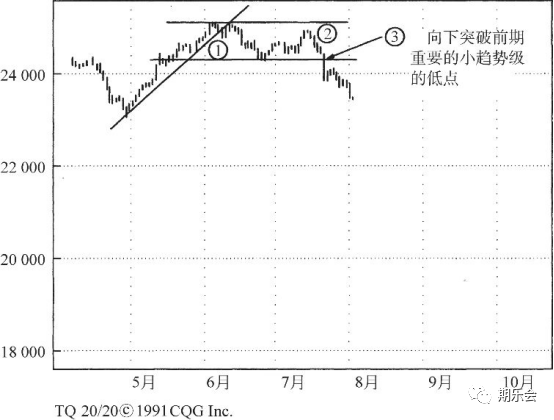

3.在下降趋势中,价格向上穿越先前的短期反弹高点;或在上升趋势中,价格向下穿越先前的短期回档低点。

注:1990年价值线现货指数——价格跌破先前的中期低点。当价格跌破先前的重要低点时,这是趋势变动的第三个征兆,即1-2-3趋势变动准则的第三种情况。

这三种情况中,若出现两种,则增加趋势发生变动的概率。三种情况同时产生,则界定所谓的趋势变动。

2B准则

虽然1-2-3准则简单有效,但是它有一个缺点,当三种情况瓦全满足时,通常会错失一段相当大的行情。所以维克托进一步提出了2B准则,以针对假突破现象进行观察。

在上升趋势中,如果价格已经创新高而未能持续上升,稍后又跌破先前的高点,则趋势很可能会发生反转。下降趋势也是如此。(期乐会官方微信公众号平台ID:qlhclub)

该准则不论是在中长线趋势还是短线交易中都可以加以运用。

在盘中的短线趋势中,价格创新高(新低)之后,如果2B准则成立,通常会发生在一天之内或更短。

注:1989年12月大豆粉期货——短期的2B。这份大豆粉期货日线图显示短期的2B。当价格创新高,而随后又跌破先前的高点时,如果当日冲销者在这个时候卖空,则获利相当可观。

在中期趋势中,价格创新高或新低之后,如果2B准则得以成立,它通常会发生在3~5天之内。在市场的主要(长期)转折点上,价格创新高或新低之后,如果2B准则得以成立,通常会发生在7~10天之内。

注:1989年12月可可豆期货——中期的2B。这份可可豆期货日线图显示中期的2B。先前的中期高点为A,价格在B点突破,但三天后又跌破A点的先前高价。

注:大豆的月线图——以长期的2B交易。这份大豆期货的月线图显示数个长期的2B。在B点,价格未能正式突破A点的高价时,2B则代表绝佳的卖空良机。在点2,价格未能正式突破点1的低价时,2B则代表绝佳的买进良机。在点4,依据2B准则交易的长期投资者,至少会挨一个耳光而出场。然而,稍后你应该再建立多头头寸,就其随后的价格走势而言,先前认赔的金额并不算大。

依据2B准则交易,如果市场上出现不利的走势,必须当机立断,即刻承认错误。例如,在当日冲销的交易中,如果根据2B准则卖空,当价格再度回升穿越新的高价时,必须立即平仓出场。

如果价格仍然未能正式突破高价,就可以再卖空,但必须限制自己的损失,并让自己挨耳光出场。只要能够迅速认赔,便可以“留得青山在,不怕没柴烧”。就当日冲销来说,2B准则的成功机会大约仅有50%。当错误时,可以限制损失;当正确时,让获利头寸持续发展。就中期与长期来说,2B准则的成功机会则较高。

19个交易准则

维克多称,交易者发生亏损最常见的理由是未遵循交易准则,认为“这一次”例外。每个人都免不了发生这类错误,但这是可以控制的。

交易准则的宗旨就是在人性的允许范围内,尽量以客观而一致的态度交易。如果没有交易准则,交易者的愿望可能会主导交易决策,在市场交易中,交易者的愿望十之八九无法实现。(期乐会官方微信公众号平台ID:qlhclub)

于是,维克多分享看自己的19个交易准则:

准则1:根据计划进行交易,并严格遵守计划。

准则2:顺势交易,“趋势是你的朋友”。

准则3:在许可的范围内,尽可能采用止损单。

准则4:一旦心存怀疑,立即出场。

准则5:务必要有耐心,不可过度扩张交易。

准则6:迅速认赔,让获利头寸持续发展。

准则7:不可让获利头寸演变为亏损(或者,尽可能持有必然获利的头寸)。

准则8:在弱势中买进,在强势中卖出。

准则9:在多头市场的初期,做投资者。在多头市场的后期(或空头市场中),应该扮演投机者的角色。

准则10:不可摊平亏损,亏损头寸不可加码。

准则11:不可仅因价格偏低而买进,因价格偏高而卖出。

准则12:只在流动性高的市场中交易。

准则13:在价格变动迅速时,不可建立头寸。

准则14:不要根据特殊情报交易。

准则15:永远要分析自己的错误。

准则16:务必提防错误的并购信息。

准则17:如果一笔交易的成功与否必须取决于交易指令的正确执行,则不该从事这笔交易。

准则18:必须保有自己的交易记录。

准则19:了解并遵守法则!

友情提示:以上观点仅做为学习交流使用,不构成任何投资建议。投资有风险,入市需谨慎