第四部分 实战篇

经过了前面三部分的分享,我们从宏观上大致知道了期货战争的运作模式(重塑交易观),也有了分析战争的工具(常用的分析方法),同时还分享了得意忘形的期货战争观,总结出最适合散户的舍价取势交易理念,大致对造势的手法进行了归纳。宏观的体系不管多么完美,最终都必须落到具体的交易中来,精致的理论不管多么自洽,最终也要用实践来检验。在本书的第四部分,即将迎来交易者们最关心的事情:具体的交易怎么做的问题。

都说期货是一门艺术,可我十多年的交易实践中却从没有看到过一个期货艺术家,或者说从没有看到过一个长命的期货艺术家。明星很多,寿星很少,就如同那句诗写的那样:自古名将如美人,不需人间见白头。而我最后看到的为数不多的寿星,都不是把期货玩成了艺术的人,而是全部变成机器人,机械的执行交易系统,不掺杂个人的主观判断。这个结论在本书第十三章实际上就已经告诉给大家了。我们在这第四部分的分享当中,也不会去引导大家成为把期货玩成艺术的人,只要能引导大家走向最终的盈利就行了。至于追求尽可能多的吃到行情,比如在最好的价格走掉,一年抓了多少个涨跌停板之类的,以获得自己虚荣心的极端满足,那不是我们该追求的方向。

我以前提到过动态博弈没有最优解,但是在特定情况下有最优解集。期货战争就是标准的动态博弈,我们要想尽一切办法,让自己的持仓,随时处于最优解集内,获得概率上的优势。我在实战篇中的具体战术,都是基于期货战争理论推导出来的,包括但不限于这些手法,欢迎各位读者各取所需,乃至发扬光大。

第二十二章 交易系统概览

我们在具体的交易中,一般将交易者分为主观交易和量化交易,期货战争理论支持下的交易大多数时候是偏量化多一点的。因为量化程度高则意味着操作的确定性高,不会或者极少出现模棱两可的结果。而在期货战争派的眼中,一套完备的交易系统,大致包含以下要件:

一、软硬件准备工作

二、精确的进场策略

三、合理的仓位管理策略

四、科学的止损策略

五、科学的止盈和目标策略

六、有效的心态管理策略

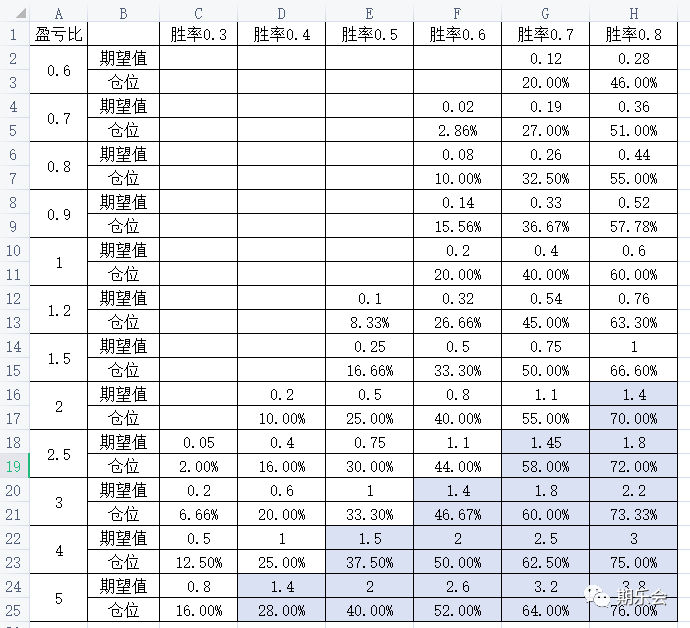

由上我们可以发现,所谓交易系统很多时候其实就是一个个子策略的集合,我们自然可以推论出,这些子策略之前必须要相互配合,不能产生矛盾,比如采取的是胜率偏低的进场策略,仓位管理策略采取的是偏重仓的手法,而止损放得也很大,这意味着一旦失利势必会造成大幅的亏损,这并不是一种科学的选择。诚然,不同的人,不同的资金对风险的预期是不一样的。我们所要做的就是要立足于本身的具体情况,在子策略之间找平衡。那么,如果我们的进场胜率适中,仓位管理也合适,止损止盈等子策略之间相得益彰,自然这个系统执行起来就很舒服,不会遇到太大的心理障碍。那如何来评价我们的系统到底怎么样呢?请看下表:

上图中,横轴对应的是胜率,竖轴对应盈亏比。仓位这个数据可以不管,主要和后面资金管理一章有关,这里选的都是常用的一些数据。很明显,一个交易系统要想持续稳定的盈利,其期望值必须要大于0。在表中我们可以看到,空白处没有数据的那些地方,实际上就是期望值为0的情况。除此以外,我们通过此表,亦可以推论出如下结论:

1、高胜率低盈亏比的这种做法虽然也可以做到期望值为正,但是提升期望值的难度很高,因为胜率达到一定程度就很难再提升。但是高胜率有一个最显著的效果,那就是心里舒服,意味着在做大量交易的时候,大多数时候心里都是开开心心的,只有遇到小部分交易会炸毛,这种选择当然最符合人性,可是从理智上看明显不是最好的选择。我们很多新手交易者采用的都是这种方式,高胜率低盈亏比。但是他们的高胜率很多时候就是靠低盈亏比扛出来的,也就是赚一点就跑,一亏就死抗,死扛的那一次就足够要命了。

2、提高盈亏比比提高胜率更容易提高期望值,如果单纯的从期望值的计算公式上看,好像盈亏比和胜率对期望值的影响都是一样的,但是盈亏比理论上可以无限提高,而胜率却是有极限的,这意味着,在其他条件不变的情况下,盈亏比与胜率虽然可能呈现负相关,但是并不是完全对应的。通俗的说就是,胜率变化1%,对盈亏比产生的影响大于盈亏比变化1%对胜率的影响。

比如说某交易系统原本胜率0.6,盈亏比为2,我们把盈亏比人为改到了3,盈亏比增加了50%,如果期望值不变的情况下交易系统的胜率应该下降到0.45,胜率实际上只下降了25%。这意味着我们要想交易系统效果好,最好的办法是从盈亏比着手。高盈亏比高胜率的系统基本上可以肯定是不存在的,那么高盈亏比低胜率又非常的反人性,执行起来就变成了问题。

而且以上的表格虽然解释了交易系统收益效果的问题,但是又带来了新的问题:

1、我们如何确定我们所用的交易系统的胜率呢?而且这个胜率应该是在不停变化当中的,而且每一次新的交易它的胜率真的和以前的交易有关系吗?

2、我们每一次的止盈止损可能都是不一样的,这又该如何应对。

3、行情也是在不断发展变化中的,如何制定出与行情发展相适应的应对方案呢?

为了解决以上几个问题,在后面的章节中,有一些具体的做法,这些应对方案都是在这几大原则的指导下确定下来的:

1、我们制定的交易系统要符合期货市场最底层的运行逻辑。这里呢只要是基于期货战争理论开发出来的系统是不需要担心这个问题的,前面我反复论证过期货与战争的关系。而有的交易系统就得要掂量一下这个问题了,比如某些利用指标开发出来的交易系统,很有可能就是用随机数据在指导交易,本质上和扔硬币没啥区别。这个原则把握起来比较难,需要交易者对期货市场的本质有相当的认识,这只能在不断的学习中提高,别无他法。

2、我们制定的交易系统应当要具备跟随行情发展不断调整的能力。这里的调整自然不是推倒重来。我举个例子,比如在行情波动率很高的情况,我们的止盈止损对应的就会跟着变大,以适应当前行情的状态,而当高潮过去,行情波动的幅度缩小,我们的止盈止损也跟着缩小,保证在小级别的行情中也能获利。比如移动平均线这个常见的指标,其实就是在这种原则下开发出来的,如10日线就是最近10天的平均价,如果最近的行情波动很剧烈,其均线自然波动也剧烈,那我们根据均线开发的交易策略自然也变得剧烈,这实质上就起到了这个作用。而如果我们制定的交易策略是一成不变的,不管行情怎么发展,始终都是一个标准,就不符合这个原则。这个原则实际上总结起来就是我们将就市场还是市场将就我们的问题。在后面止损的章节中,还会再详细讨论这个问题。

3、我们不知道的数据,交给市场自己来找。比如我们的交易系统的胜率,很多时候我们只能大致估计一个范围。比如我们这个交易系统,胜率大致能知道有0.5,但是具体是多少呢?用哪个盈亏比能和胜率之间达到完美平衡,最后实现期望值最高呢?这里其实就可以交给市场自己来找,比如在某一个系统中,我们将盈亏比设置到了1.5,统计了这段时间胜率有个0.5,然后发现很多交易止盈之后似乎还能继续发展,那么是不是具备调高盈亏比的潜力呢?我们可以制订一套调整盈亏比的方案,比如每次止盈之后,都把下一次交易的盈亏比提高0.02,每次止损之后,就把下一次的交易盈亏比减小0.02。理论上,随着时间的发展,在大量交易的情况下,你的交易系统会自己找到最适合它的盈亏比,而且在市场发展规律发生变化之后,还能像第二条原则中的那样,自动的跟随市场发生变化,以适应新的情景。

4、收益是第二位的,稳定是第一位的。具体来讲就是在某些子策略配置的时候,如果选择激进的做法,可能可以获得更高的预期收益,而选择稳妥的方案收益偏低,这个不同的风险敞口本身当然可以有不同的选择,但是本着“善战者无赫赫战功”这一想法,我认为,在大多数时候都应当以稳为第一位。比如在仓位管理这一部分,如果按照凯利公式开仓从理论上是可以获得最大的预期收益的,但是,我们必须将期货战争的不确定性部分考虑进去,给自己随时留下后路。

#未经授权 请勿转载 违者必究