有些期权策略虽然构造形式不同,但损益结构相同或相似,这便涉及策略等价性问题。本文在介绍策略等价性的基础上,讨论在实际应用中需要注意的一些问题。

期权以策略众多著称,任何行情下都能构造适合的期权策略,即便对同一行情也可以构造多个适合的策略加以应对。以牛市行情为例,至少有买入看涨期权、保护性看跌期权、卖空看跌期权、备兑看涨期权、买入跨式期权五类策略可供选择。

期权策略的等价性

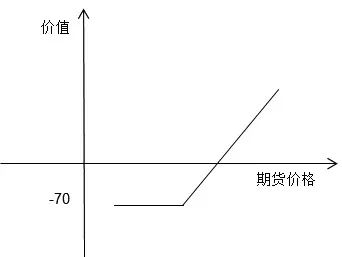

所谓策略等价性,是指构造形式不同的两个或多个策略,其到期损益结构相同或相似,这些策略间便可称为等价性策略。以大商所拟推出的豆粕期权为例,当豆粕期货价格为2500元/吨时,假设投资者构造了如下两个策略:

一是买入1手一个月后到期、执行价格为2500元/吨的平值看涨期权,付出权利金70元/吨;二是投资者买入1手豆粕期货,同时买入1手相同到期日、执行价格为2500元/吨的平值看跌期权,付出权利金70元/吨。

在此忽略交易手续费,两个策略的损益结构如下图所示。从下图来看,两个策略的损益结构相同,它们便成为等价策略。基于相等头寸概念构造而成的等价策略,其特点在于忽略构造成本的话,损益结构几乎完全相同。

图为两个策略的损益

下表列举了常见的相等头寸:

| 策略组合 | 相等头寸组合 |

| 买入看涨期权 | 买入标的物,买进看跌期权 |

| 买进看跌期权 | 卖空标的物,买进看涨期权 |

| 买进标的物 | 买进看涨期权,卖出看跌期权 |

| 卖空标的物 | 买进看跌期权,卖出看涨期权 |

| 卖空看涨期权 | 卖空标的物,卖出看跌期权 |

| 卖空看跌期权 | 买进标的物,卖空看涨期权 |

除了纯粹的相等头寸策略,还有一些策略损益结构不完全相同,但极其类似,也可以归结为等价策略,例如蝶式期权组合策略与日历期权组合策略。

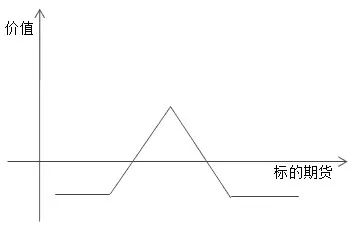

一是蝶式期权组合策略:共4个头寸,包括卖空2手中间执行价格的看涨期权,同时买入两端执行价格的看涨期权各1手。

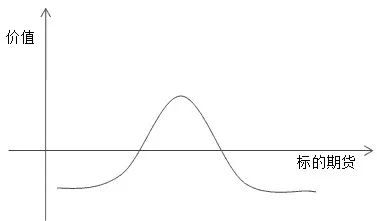

二是日历期权组合策略:共2个头寸,包括卖出1手短期平值看涨期权,同时买入1手长期平值看涨期权。

图为蝶式期权组合损益

图为日历期权组合损益

对比上图可知,两个策略损益结构类似,都属于风险收益有限的“区间内盈利、区间外亏损”结构。不同点在于,蝶式期权组合到期损益图中,最大风险、收益、损益平衡点更加明确,而日历期权组合策略的这些特征则依据波动率、长期期权头寸的时间价值衰减程度而定。总体来说,二者具有替代性。

类似的还有正(反)向比率期权组合和卖出(买入)跨式期权组合,虽然它们的损益结构无法做到精确对等,但这并不重要,从实现投资目的来说,二者是相同的。事实上,具有等价性的策略组合还有很多,需要在实际交易中慢慢摸索。

等价策略的交易原则

一方面,需要熟知策略间的等价关系,以便遴选投资策略;另一方面,要从构造成本和交易灵活性两个角度进行权衡。

从构造成本角度讲,两个等价策略所涉及的头寸数量通常是不同的,出于成本考虑,要尽量选择头寸少、构造成本低的。

从交易灵活性角度讲,涉及头寸流动性好,后期便于调整的策略应优先考虑。以卖出深度实值看涨期权和卖出深度虚值看跌期权两个等价策略为例,虽然前者构造成本低于后者,但深度实值期权流动性往往差于深度虚值期权。对有调整计划的投资者而言,选择后者策略也许更胜一筹。

总之,选择哪个策略进行交易,并没有标准答案,这是一种选择性艺术,需要在实战中不断思索,加以总结。

文章来源:网络,版权归原作者所有,如有侵权请联系删除。