导读:

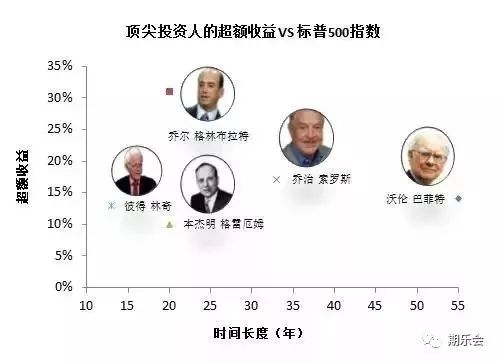

一张跨越半个世纪年的收益追溯表,回看华尔街百年风云。我们发现:这些投资大师们,要么短期收益高到离谱,要么正收益持续时间长到感人,但超高收益与持续性很难兼得。

来源:银杏环球资本(ID:ginkgocapital)

这张浓缩时光和智慧的收益追溯表中,纵坐标是相对于标普500指数(股息再投资)的超额收益水平,横坐标是持续获得该收益的时间。

我们可以看到巴菲特以长达55年,相对标普500指数的15%超额收益成为一代大师。这个业绩在中国这个股神年年有的地方,看似不算什么了不起的业绩。

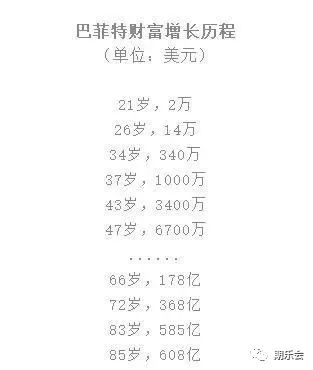

不同的是,大部分的股神都消失在时间的长河里,而复利的奇迹已经让巴菲特从只有2万美金的年轻人,变成了拥有608亿财富和投资智慧的长者。

当然,在华尔街英雄辈出的地方,还有其他也同样值得尊敬的投资大师。20年以上的非凡业绩,就让他们在时间的长河里,获得了一个属于他们自己的“神位”。

大师,何以成为一代投资大神,更重要的是这些数字背后高度自律的投资哲学。今天,给大家细数一下华尔街最有影响力的几位投资大师。

本杰明·格雷厄姆

本杰明·格雷厄姆作为一代宗师,他的金融分析学说在投资领域产生了巨大震动,如今活跃在华尔街的数十位管理着上亿美金的基金经理都自称是格雷厄姆的信徒。而他目前在世的最有名的学生就是:巴菲特。

投资箴言:

对股票价格要斤斤计较,要像超市购物,不要像买化妆品,真正重大的损失总是在投资者忘了问“多少钱”之后。

高增长不等同于高盈利。上涨的股票风险增加而不是减少,下跌的股票风险减少而不是增加。

投机不是不行,但致命的威胁是投机却自以为投资。投机时就要像理智尚存的赌徒,只带100美元去赌场,把棺材本锁在家中保险箱里。

别看到星巴克生意好就去买星巴克的股票。买熟悉的好公司,这话只对了一半。另一半是还要价格合适。

在大家恐惧时贪婪,在大家贪婪时恐惧。行不行?这个策略的问题是熊市无底,牛市无顶。

菲利普·费雪

菲利普·费雪刚出道时便遇到1929年的金融大危机,有种天将降大任于斯人也的味道。其一生虽没有完整的管理基金的业绩记录,但其持有的十余只数十倍增值的成长股却为人们熟知,其本人也凭借着卓越的投资策略,在资本市场久经风雨而不衰,获得了巨额的财富。

费雪的成长股投资理念受到众多投资人的高度认可并被广泛传承,在全球范围内培育出了许多优秀的成长股投资者。

投资箴言:

抱牢成长股。买进真正优秀的成长股时,除了考虑价格,还不能忘了时机因素。

股票市场最惹人发笑的事情是:每一个同时买和同时卖的人都会自认为自己比对方聪明。

你永远也不可能做到了解自己或市场的方方面面。

现金流是任何公司的重要健康指标。

不要随群众起舞。

沃伦·巴菲特

股神沃伦·巴菲特可谓人尽皆知,他自己曾说他是85%的格雷厄姆和15%的费雪,在2006年纽约时报评选的《20世纪全球十大顶尖基金经理人》中巴菲特位居榜首。

股神从1957年至今,获得了超20%的年化收益,堪称举世壮举。(期乐会官方微信公众平台ID:qlhclub)但巴菲特最伟大的地方还不是年化20%的收益,而是60年来一直维持20%的年化收益,是100亿美金之后仍能保持20%的收益。

投资箴言:

如果你没有持有一种股票10年的准备,那么连10分钟都不要持有这种股票。

投资对于我来说,既是一种运动,也是一种娱乐。我喜欢通过寻找好的猎物来“捕获稀有的快速移动的大象。”

只有退潮时,你才知道谁是在裸体游泳。

当一家有实力的大公司遇到一次巨大但可以化解的危机时,一个绝好的投资机会就悄然来临。

拥有一只股票,期待它明天早晨就上涨是十分愚蠢的。

彼得·林奇

彼得·林奇凭借着连续13年29%的复合收益在《20世纪全球十大顶尖基金经理人》居第二位。他的风格则与巴菲特相反,是70%的费雪+30%的格雷厄姆。

林奇管理麦哲伦基金13年,资产规模由2000万美元成长至140亿美元,悄无声息的创造了一个奇迹和神话!

由于资产规模巨大,林奇13年间极为勤奋,调研了非常多的上市公司,并买过15000多只股票,也在这13年里,林奇一头青丝变成雪。此外,彼得林奇将PEG指标发扬光大,使成长股投资理念深入人心。

投资箴言:

公司的状况与股票的状况有100%的相关性。

不进行研究的投资,就像打扑克从不看牌一样,必然失败。

行情总在绝望中诞生,在半信半疑中成长,在憧憬中成熟,在希望中毁灭。

股市赢家法则是:不买落后股,不买平庸股,全心全力锁定领导股。

让趋势成为你的朋友。

乔治·索罗斯

乔治·索罗斯在《20世纪全球十大顶尖基金经理人》居第五位,其一生率领的投机资金在金融市场上翻云覆雨。1969年索罗斯成立了宏观对冲基金,成立初期,与罗杰斯双剑合璧,在10年时间里获得年化50%的收益。

1992年索罗斯狙击英镑一战封神,声名大噪,随后率领一众投机资金横扫东南亚,造成了1997年的亚洲金融危机。从1970年到2000年量子基金关闭,这30年量子基金的年化收益约30%,因为极其出色投资业绩,索罗斯的反身性哲学投资理念也逐渐为世人所知。

投资箴言:

判断对错并不重要,重要的在于正确时获取了多大利润,错误时亏损了多少。

在股票市场上,寻求别人还没有意识到的突变。

股市通常是不可信赖的,因而,如果在华尔街地区你跟着别人赶时髦,那么,你的股票经营注定是十分惨淡的。

对任何事情,我和其他人犯同样多的错误,不过,我的超人之处在于我能认识自己的错误。

你不用什么都懂,但你必须在某一方面懂得比别人多。

乔尔·格林布拉特

乔尔·格林布拉特的名字在中国并没有多少人知道,但在美国,他是跟巴菲特一样的殿堂级投资大师。1985年创建哥谭资本,到2005年的20年时间里,(期乐会官方微信公众平台ID:qlhclub)保持了40%的年化收益,在前10年里面保持了50%的年化收益,业绩在全球范围内都是数一数二。

在1994年退还了客户的资金,如今管理百亿美金规模的格林布拉特仍有30%以上的收益。格林布拉特是价值投资的忠实拥趸者,他信奉“以好的价格买好的股票”的理念,并发明了极其简单的全球适用的高复利的“神奇公式”。

投资箴言:

如果你在选个股的过程中都不知道自己到底在找什么,那感觉就像你奔跑在一个快要被点燃的炸药厂,虽然你也有可能活下来,但那不管怎样你都是一个傻瓜。

投资的秘诀是要找到真正有价值的东西,然后花很少的钱买过来。

如果我将自己的预测带到神奇公式里,结果出来是便宜的,那就对了。

你的投资必须要足够的多样化使你能度过市场不好的时候或运气不好的时候,这样你的能力和优秀的投资流程才有机会在长期发挥作用。

正是那些不同寻常的商业活动的发生才创造了一个个投资机会。

詹姆斯·西蒙斯

詹姆斯.西蒙斯是资本市场一个特殊的存在,既是是世界级的数学家,也是伟大的对冲基金经理。西蒙斯在1988年设立量化交易的大奖章基金,大奖章基金通过对历史数据进行统计,找出金融产品价格、宏观经济、市场指标、技术指标等各种指标间变化的数学关系,发现市场目前存在的微小获利机会,并通过杠杆进行快速而大规模的交易获利。

大奖章基金在1989-2009的20年间,平均年收益率为35%,因为该基金有44%的收益提成(华尔街最高),所以该基金实际的年化收益率约60%。

2010年,这位富有的老头已经退休,但只要谈起量化投资,他仍旧是一座绕不过的大山。西蒙斯已经不在江湖,江湖上却流传着他的传说!

投资箴言:

交易“要像壁虎一样,平时趴在墙上一动不动,蚊子一旦出现就迅速将其吃掉,然后恢复平静,等待机会。”

某些价格形态并非随机,而会有对预测的影响。

有效市场理论在不严重低效的市场中是正确的,但我们寻找的是短期、微小的异常现象。

牛逼的人,牛逼的设施,开放的环境。让每个人基于整体表现获得大致报酬……这能够生产很多钱。

我们有三个标准。如果他公开交易,有流动性,并且服从模型,我们就交易它。

细数完这几位大师的投资哲学,那么问题来了,这些投资哲学真的看了就能学会吗?思想再有精髓,逻辑再对,如果没有商业价值,学会了又有何用呢?

其实,我们只是想支持这些大神们所有的第二层思维,毕竟投资哲学是死的,但他们因为关注市场变化而总结出来的投资经验却是活的。